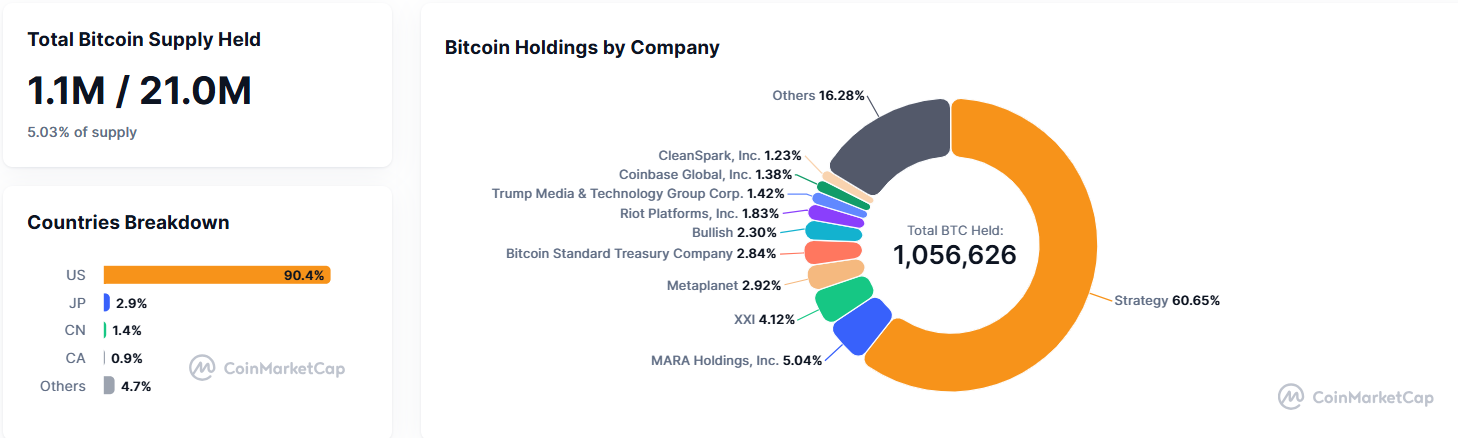

पब्लिक कंपनियों के पास 1 मिलियन से अधिक BTC होल्डिंग्स हैं और इनमें से 90.4% अमेरिकी द्वारा होल्ड की गई हैं। कॉर्पोरेट Bitcoin ट्रेजरी में ये बढ़त तब आई है जब इंडस्ट्री लीडर्स ने सुझाव दिया कि ये संस्थाएं एक ऐसे सेक्टर में लॉन्ग-टर्म अनुशासन ला सकती हैं, जिसे अस्थिरता के लिए जाना जाता है।

Bitcoin की बढ़ती कॉर्पोरेट एडॉप्शन ने बहस को फिर से जीवित कर दिया है। निवेशक यह सवाल उठा रहे हैं कि क्या Bitcoin ग्लोबल कैपिटल मार्केट्स में पारंपरिक अमेरिकी ट्रेजरी के साथ प्रतिस्पर्धा कर सकता है।

Bitcoin Treasury Companies स्थिरता की ताकत के रूप में उभरीं

Bitwise के CEO Hunter Horsley, Bitcoin ट्रेजरी कंपनियों और Digital Asset Trusts (DATs) को क्रिप्टो इंडस्ट्री के लिए संभावित स्थिरीकरण करने वाले के रूप में देखते हैं।

वह नोट करते हैं कि ये संस्थाएं इन्वेस्टर रिलेशन्स, यील्ड स्ट्रेटजीज़ और लॉन्ग-टर्म बैलेंस शीट अनुशासन प्रदान करती हैं। यह बदलती हुई अप्रोच क्रिप्टो मार्केट्स को परिभाषित करने वाले अटकल व्यवहार से एक शिफ्ट को दर्शाती है।

कॉर्पोरेट Bitcoin होल्डिंग्स का बढ़ना डिजिटल एसेट्स में व्यापक संस्थागत दिलचस्पी को दर्शाता है। Strategy और Tesla जैसी कंपनियों ने लॉन्ग-टर्म वैल्यू की खोज में अपनी ट्रेजरी का कुछ हिस्सा Bitcoin में अलॉट किया है।

हालांकि, तथ्य यह है कि इनमें से 90.4% होल्डिंग्स अमेरिका में हैं, यह अमेरिका की अग्रणी स्थिति को दर्शाता है जो संस्थागत क्रिप्टो एडॉप्शन में है।

यह पारदर्शिता कॉर्पोरेट क्रिप्टो स्ट्रेटजीज़ के बढ़ते परीक्षण के समय में आई है। डैशबोर्ड पुष्टि करता है कि पब्लिक कंपनी होल्डिंग्स अब 1.1 मिलियन BTC पर है, जो कुल Bitcoin सप्लाई के 5% से अधिक है।

उसी समय, ऑन-चेन डेटा यह दिखाता है कि ओवर-द-काउंटर (OTC) Bitcoin सप्लाई में गिरावट आ रही है, जो इंगित करता है कि संस्थागत मांग उपलब्ध इन्वेंटरी से अधिक हो सकती है।

Glassnode चार्ट दिखाती है कि OTC डेस्क बैलेंस लगभग 4,500 BTC से घटकर एक साल में 1,000 BTC से नीचे आ गई है। इस बीच, प्राइस $70,000 और $100,000 के बीच विचलित हुई है।

यह सीमित सप्लाई मार्केट फ्लक्चुएशंस के बावजूद संस्थागत संचय की व्याख्या कर सकती है।

मैक्रोइकनॉमिक चुनौतियाँ और Treasury Yield चैलेंज

Bitcoin के लिए प्रतिस्पर्धी वातावरण मुश्किल बन रहा है क्योंकि अमेरिका के 10-वर्षीय ट्रेजरी यील्ड्स के तीन सप्ताह के उच्च स्तर 4.1% पर पहुँचने के कारण है, जैसा कि नवंबर 2025 की शुरुआत में देखा गया।

विश्लेषक Axel Adler Jr. ने नोट किया कि यह वृद्धि Federal Reserve दर कटौती के बारे में अनिश्चितता को दर्शाती है। यह अनिश्चितता Bitcoin जैसे जोखिम वाले एसेट्स के लिए एक चुनौतीपूर्ण पृष्ठभूमि बनाती है।

ऊँचे ट्रेजरी यील्ड्स सरकारी बॉन्ड्स को अधिक आकर्षक बना सकते हैं क्योंकि वे बिना यील्ड वाले एसेट्स से निवेशकों को खींच सकते हैं, जिससे क्रिप्टोकरेंसी से संभावित पूंजी दूर हो सकती है।

आधिकारिक US ट्रेजरी डेटा इस ट्रेंड का समर्थन करता है। अक्टूबर 2025 में जारी किया गया 10-वर्षीय ट्रेजरी नोट का कूपन रेट 4.250% था, और Ginnie Mae की जुलाई 2025 ग्लोबल मार्केट्स एनालिसिस रिपोर्ट में 10-वर्षीय यील्ड 4.38% पर दर्ज की गई थी।

ऐसे यील्ड्स Bitcoin की स्थिति को एक मूल्य भंडार या पारंपरिक स्थिर-आय निवेशों के विकल्प के रूप में चुनौती देते हैं।

इन दबावों के बावजूद, कुछ विश्लेषकों आशावादी बने हुए हैं। मैयाल ने बताया कि ट्रेजरीज़ और मार्केट मेकर्स से जुड़े अनाम प्रभावशाली लोग बिटकॉइन को कम कीमतों पर प्राप्त करने के लिए नकारात्मक भावना फैला रहे हो सकते हैं।

उन्होंने यह भी बताया कि लॉन्ग-टर्म होल्डर की बिक्री धीमी हो रही है जबकि OTC सप्लाई में कमी आ रही है, जो अगर डिमांड मजबूत रहती है तो अपवर्ड प्राइस प्रेशर बढ़ा सकती है।

“इस गिरावट में OTC डेस्क सप्लाई और LTH बिक्री धीमी हो रही है, हम अनाम प्रभावशाली लोगों से ढेर सारी चार्ट्स देखेंगे जो बिटकॉइन क्रैश के बारे में चिल्ला रहे हैं। उनमें से ‘एक झुंड ट्रेजरीज़ से जुड़े होते हैं, एमएम के रूप में काम करते हैं और बस आपके बिटकॉइन को सस्ता चाहते हैं,” उनके पोस्ट में एक अंश पढ़ा गया।

द रियल फ्लिपनिंग: Bitcoin बनाम Treasuries

Jack Mallers, एक ट्वेंटी वन कैपिटल एग्जीक्यूटिव, ने बिटकॉइन की प्रतियोगिता के संबंध में प्रकाश डाला है। जैसे कि स्रोत कहते हैं, उनका मानना है कि असली ‘फ्लिपनिंग’ बिटकॉइन का अमेरिकी ट्रेजरी के खिलाफ ग्लोबल फाइनेंस में चुनौती होना है, न कि सिर्फ अन्य क्रिप्टोकरेंसी से आगे बढ़ना।

“हम असली फ्लिपनिंग में जी रहे हैं। बिटकॉइन के ऊपर शिटकॉइन्स नहीं। ट्रेजरी के ऊपर तटस्थ धन। मौद्रिक प्रतियोगिता शुरू हो गई है: कौन सा पैसा हमारे समय, ऊर्जा और श्रम को सबसे बेहतर संग्रहीत करता है? सबसे तेज घोड़ा बिटकॉइन है, और पहली बार, हर कोई इसे दौड़ा सकता है,” Mallers ने हाल ही में लिखे पोस्ट में कहा।

यह दृष्टिकोण क्रिप्टो प्रतिस्पर्धाओं से चर्चा को व्यापक पूंजी बाजारों में बिटकॉइन के संभावित महत्व की ओर ले जाता है।

Mallers का दृष्टिकोण एक ऐसी कहानी का अनुसरण करता है जिसमें Bitcoin ट्रेजरी कंपनियां केवल सट्टेबाज़ी से परे उद्देश्य पूरा करती हैं। संरचित यील्ड रणनीतियों और निवेशक संबंधों के माध्यम से कॉर्पोरेट बैलेंस शीट्स में बिटकॉइन जोड़कर, ये फर्म इसे एक वैध ट्रेजरी रिजर्व के रूप में स्थापित कर रही हैं।

यह विकास उन संस्थानों को आकर्षित कर सकता है जो मंदी संरक्षण या सरकारी बॉन्ड्स से परे विविधता की तलाश में हैं।

फिर भी, तुलना को लेकर बहस जारी है। US ट्रेजरीज़ सरकारी समर्थन, स्थिर यील्ड्स और मजबूत लिक्विडिटी प्रदान करते हैं, जबकि बिटकॉइन के पास यील्ड नहीं है, रेग्युलेटरी अनिश्चितताओं का सामना करता है, और प्राइस में महत्वपूर्ण उतार-चढ़ाव दिखाता है।

आने वाले महीनों में, Bitcoin ट्रेजरी कंपनियों का परीक्षण होगा कि वे बढ़ती बॉन्ड उपज और चुनौतीपूर्ण मैक्रोइकनोमिक परिप्रेक्ष्य के बीच इन रणनीतियों को कैसे कायम रखते हैं।

जैसे-जैसे पब्लिक कंपनियों के Bitcoin होल्डिंग्स बढ़ते हैं, इंडस्ट्री एक निर्णायक क्षण का सामना कर रही है। क्या ये ट्रेजरी क्रिप्टो मार्केट्स को स्थिर करेंगी या वोलटिलिटी को बढ़ाएंगी, यह इस बात पर निर्भर करेगा कि वे ऑन-चेन ट्रेंड्स और पारंपरिक एसेट्स से प्रतिस्पर्धा को कैसे संतुलित करती हैं।