चीन का डिजिटल युआन 1 जनवरी, 2026 को एक नए युग में पहुंच गया है, क्योंकि अब वॉलेट बैलेंस पर डिमांड डिपॉजिट रेट्स के मुताबिक ब्याज मिलना शुरू हो गया है।

यह कदम ग्लोबल सहमति से अलग है, जिसमें अब तक सेंट्रल बैंक डिजिटल करेंसीज (CBDC) को बिना ब्याज देने वाला बनाया जाता रहा है। European Central Bank, Federal Reserve और Bank for International Settlements ने लंबे समय से इस सिद्धांत को फाइनेंशियल स्टेबिलिटी के लिए जरूरी माना है।

CBDC को डिजिटल कैश मानना, सेविंग्स नहीं

ग्लोबल CBDC समुदाय दावा करता रहा है कि रिटेल CBDC फिजिकल कैश के डिजिटल रूप में काम करें और इन्हें ब्याज वाली सेविंग्स इंस्ट्रूमेंट न बनाया जाए।

ECB ने इस बात को साफ तौर पर कहा है। इसके FAQ में लिखा है: “जैसे आपके वॉलेट में कैश पर कोई ब्याज नहीं मिलता, वैसे ही डिजिटल यूरो पर भी कोई ब्याज नहीं मिलेगा।” मकसद यह है कि डिजिटल यूरो बैंक डिपॉजिट से सेविंग्स निकालने का जरिया न बन जाए।

Federal Reserve ने भी इसी तरह की चिंता जताई थी। 2022 की डिस्कशन पेपर में कहा गया कि ब्याज वाली CBDC US फाइनेंशियल सिस्टम को बुनियादी रूप से बदल सकती है। मुख्य मुद्दा है बैंक का बिचौलिया न रह जाना; जब लोग अपनी जमा राशि सेंट्रल बैंक में शिफ्ट कर देंगे तो बैंकों के लिए लोन देना मुश्किल हो जाएगा।

BIS और IMF ने भी इस फ्रेमवर्क को मजबूत बनाया है। वह मानते हैं कि ब्याज देने वाली CBDC फाइनेंशियल स्ट्रेस के समय बैंक रन को तेज कर सकती है, क्योंकि डिपॉजिटर्स सेंट्रल बैंक के सुरक्षित पैसे में ट्रांसफर कर सकते हैं।

China का नया कदम: M0 से M1 की ओर

चीन का यह फैसला असल में डिजिटल युआन को शुद्ध M0 इंस्ट्रूमेंट (सिर्फ सर्कुलेशन में कैश जैसा) से आगे खिसकाकर M1 यानी डिमांड डिपॉजिट सहित विस्तार वाली मनी सप्लाई की कैटेगरी में ले जाता है।

यह पॉलिसी PBOC के “Action Plan for Strengthening Digital Yuan Management and Financial Infrastructure.” से आई है। यह वेरीफाइड वॉलेट्स (कैटेगरी 1-3, पर्सनल और कॉर्पोरेट दोनों अकाउंट्स) पर लागू होती है। ब्याज डिमांड-डिपॉजिट के रूल्स के अनुसार मिलेगा, जिसमें हर तिमाही के आखिरी महीने की 20 तारीख को सेटलमेंट किया जाएगा। अनाम कैटेगरी-4 वॉलेट्स इसमें शामिल नहीं हैं।

खास बात यह भी है कि चीन ने डिजिटल युआन की आधिकारिक परिभाषा में अब “related payment system” को भी जोड़ दिया है—यह दिखाता है कि e-CNY अब अकेले कैश का डिजिटल विकल्प नहीं, उससे आगे बढ़कर पेमेंट सिस्टम बन गई है।

Guoxin Securities के एनालिस्ट Wang Jian ने इस बदलाव को “डिजिटल कैश 1.0” से “डिपॉजिट करेंसी 2.0” की ओर बढ़ना बताया है। उन्होंने इसे “बैंक अकाउंट का नया रूप” बताया, जो ट्रेडिशनल पेमेंट की एफिशिएंसी और इनोवेटिव कॉन्ट्रेक्ट फीचर्स को जोड़ता है।

China ने अलग रास्ता क्यों चुना

चीन का यह फैसला रणनीतिक सोच का नतीजा है, जो हो सकता है पश्चिमी देशों के लिए उतना उपयुक्त या जरूरी न हो।

सबसे पहले, डिपॉजिट इंश्योरेंस इनक्लूजन एक सुरक्षा नेट प्रदान करता है। PBOC ने कन्फर्म किया है कि डिजिटल युआन वॉलेट्स अब डिपॉजिट इंश्योरेंस के तहत कवर होंगे। इन्हें पारंपरिक बैंक डिपॉजिट्स जैसी ही सुरक्षा मिलेगी। इससे इंटरेस्ट-बेयरिंग CBDCs को लेकर एक बड़ी चिंता दूर होती है: कि संकट के समय में ये बैंक डिपॉजिट्स से “सुरक्षित” माने जा सकते हैं।

दूसरा, एडॉप्शन इंसेंटिव्स प्रतिस्पर्धी मार्केट में मायने रखते हैं। नवंबर 2025 तक e-CNY के पास 230 मिलियन वॉलेट्स थे और कुल 16.7 ट्रिलियन युआन की ट्रांजैक्शन हो चुकी थी। फिर भी, इसे Alipay और WeChat Pay जैसे मजबूत मोबाइल पेमेंट प्लेटफॉर्म्स से कड़ी टक्कर मिल रही है। इंटरेस्ट पेमेंट्स यूज़र्स के लिए e-CNY बैलेंस होल्ड करने के लिए एक सिंपल लेकिन असरदार इंसेंटिव बनाते हैं, जिससे यूज़र्स इसे केवल एक पेमेंट चैनल की तरह ट्रीट नहीं करते।

तीसरा, चीन की ड्यूल-लेयर आर्किटेक्चर कमर्शियल बैंक्स को प्राइमरी यूज़र इंटरफेस बनाए रखती है। इससे वेस्टर्न सेंट्रल बैंकरों को चिंता देने वाला डिसइंटरमिडिएशन का डर कुछ हद तक कम हो सकता है। PBOC डिजिटल युआन ऑपरेटिंग इंस्टीट्यूशंस को जारी करता है, जो पब्लिक तक इसे पहुंचाते हैं और बैंकों के कस्टमर रिलेशनशिप्स को बनाए रखते हैं।

ग्लोबल CBDC डेवलपमेंट पर असर

चीन का यह कदम बाकी देशों के सेंट्रल बैंकों के सामने कुछ मुश्किल सवाल खड़े करता है।

ECB, जो 2029 तक अपना डिजिटल यूरो लॉन्च करने की प्लानिंग कर रहा है, उसने नॉन-इंटरेस्ट-बेयरिंग मॉडल और सख्त होल्डिंग लिमिट्स के वादे किए हैं ताकि यह बैंक डिपॉजिट से प्रतिस्पर्धा में न आ सके। हाल ही में EU काउंसिल ने डिजिटल यूरो होल्डिंग्स पर लिमिट लगाने का सपोर्ट किया है, खासकर इसलिए कि इसे ‘store of value’ की तरह इस्तेमाल होने से रोका जा सके।

फिर भी, अकादमिक रिसर्च तेजी से जीरो-इंटरेस्ट नीति पर सवाल उठा रही है। 2025 की CEPR एनालिसिस में पाया गया कि देशों द्वारा CBDC इंटरेस्ट रेट को “या तो 0% या मौजूदा पॉलिसी रेट से 1% कम, जो भी ज्यादा हो” पर सेट करने से “महत्वपूर्ण वेलफेयर इंप्रूवमेंट्स” आ सकते हैं। IMF ने भी माना है कि इंटरेस्ट-बेयरिंग CBDC “पॉलिसी रेट में बदलाव के प्रति इकॉनमी की प्रतिक्रिया” को तेज कर सकता है।

चीन का तरीका यह दिखाता है कि जिन ट्रेड-ऑफ्स से वेस्टर्न सेंट्रल बैंकर डरते हैं—खासतौर पर डिपॉजिट फ्लाइट और क्रेडिट कंजक्शन—उन्हें होल्डिंग लिमिट्स, टियरड रेन्युमेरेशन और डिपॉजिट इंश्योरेंस जैसी समझदारी से की गई डिजाइन चॉइसेस से मैनेज किया जा सकता है।

CBDC का बदलता हुआ परिदृश्य

अब एक ही रिटेल CBDC मॉडल नहीं, बल्कि अलग-अलग मौद्रिक परंपराओं, फाइनेंशियल स्ट्रक्चर और रणनीतिक प्राथमिकताओं के अनुसार नए ट्रेंड्स बन रहे हैं।

Atlantic Council के मुताबिक, United States ने तो बिलकुल उल्टा रास्ता अपनाया—वह इकलौता देश है जिसने औपचारिक रूप से रिटेल CBDC पर बैन लगाया है। जनवरी 2025 में President Trump ने एक Executive Order साइन किया, जिसमें फेडरल एजेंसियों को CBDC डेवलप या प्रमोट करने से रोका गया। इसके बाद जुलाई में Congress ने “Crypto Week” के दौरान CBDC Anti-Surveillance State Act पास किया—यह तीन मुख्य क्रिप्टो बिलों में एक था, साथ में GENIUS Act (stablecoins के लिए) और CLARITY Act (मार्केट स्ट्रक्चर के लिए)। एंटी-CBDC बिल (जो House में 219-210 से पास हुआ) अब Senate में पेंडिंग है।

Europe CBDC को पेमेंट इन्फ्रास्ट्रक्चर के तौर पर अपनाने के लिए कमिटेड नजर आ रहा है—यह एफिशिएंट है, इनक्लूसिव है, लेकिन जानबूझकर सेविंग्स के लिए अट्रैक्टिव नहीं रखा गया है। China मानता है कि डिपॉजिट-जैसा CBDC उसके बैंकिंग सिस्टम के साथ co-exist कर सकता है और यूजर्स को सिर्फ ट्रांजैक्शन से हटकर असली यूटिलिटी दे सकता है। वहीं US ने इस कांसेप्ट को पूरी तरह रिजेक्ट कर दिया है—जिससे ग्लोबल CBDC लैंडस्केप आइडियोलॉजिकल और जियोपॉलिटिकल लाइनों पर बंटा हुआ है।

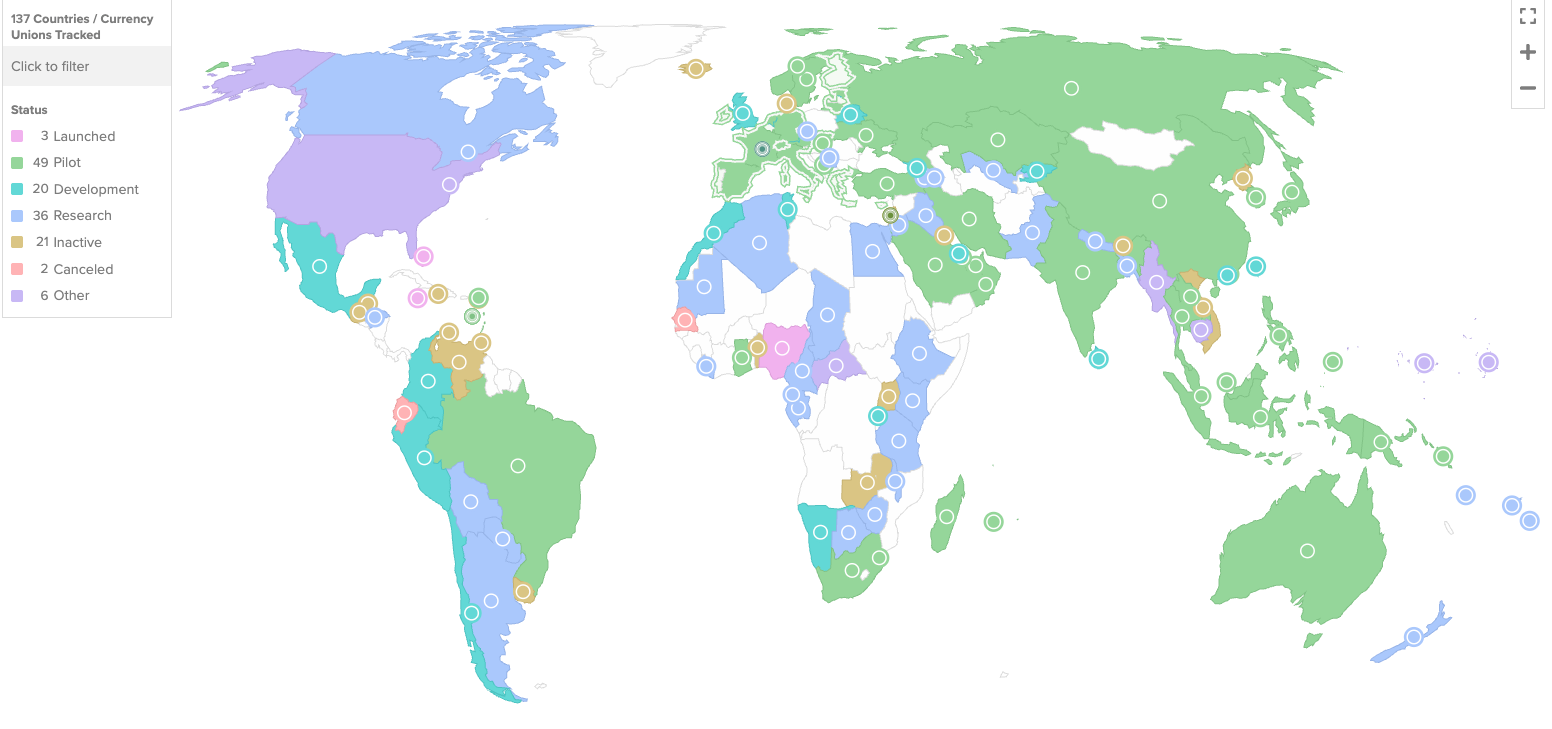

जैसे ही 137 देश, जो ग्लोबल GDP का 98% हिस्सा हैं, CBDC को एक्सप्लोर कर रहे हैं, China का इंटरेस्ट-बियरिंग डिजिटल करंसी वाला एक्सपेरिमेंट करीब से देखा जा रहा है। अगर यह सक्सेसफुल हुआ, तो यह CBDC डिजाइन को लेकर बनी पुरानी सोच को बदल सकता है जो अभी तक पूरी दुनिया में अपनाई जा रही थी।

अब सवाल सिर्फ CBDC जारी करने का नहीं है, बल्कि यह है कि वह किस तरह की करेंसी होनी चाहिए।