Gold और silver के मार्केट में तेज करेक्शन देखने को मिल रहा है, जहाँ प्राइस लगातार दूसरे दिन गिर गए हैं। कमोडिटी-बेस्ड एक्सचेंज-ट्रेडेड फंड्स (ETFs) में भी 4% तक की गिरावट आई है।

इस अचानक डाउनटर्न ने लगभग $1.28 ट्रिलियन का कंबाइंड मार्केट वैल्यू मिटा दी है। इससे ये साफ दिखता है कि ट्रेडिशनल सेफ-हेवन असेट्स भी मैक्रो शॉक्स और लिक्विडिटी शिफ्ट्स से प्रभावित हो सकते हैं।

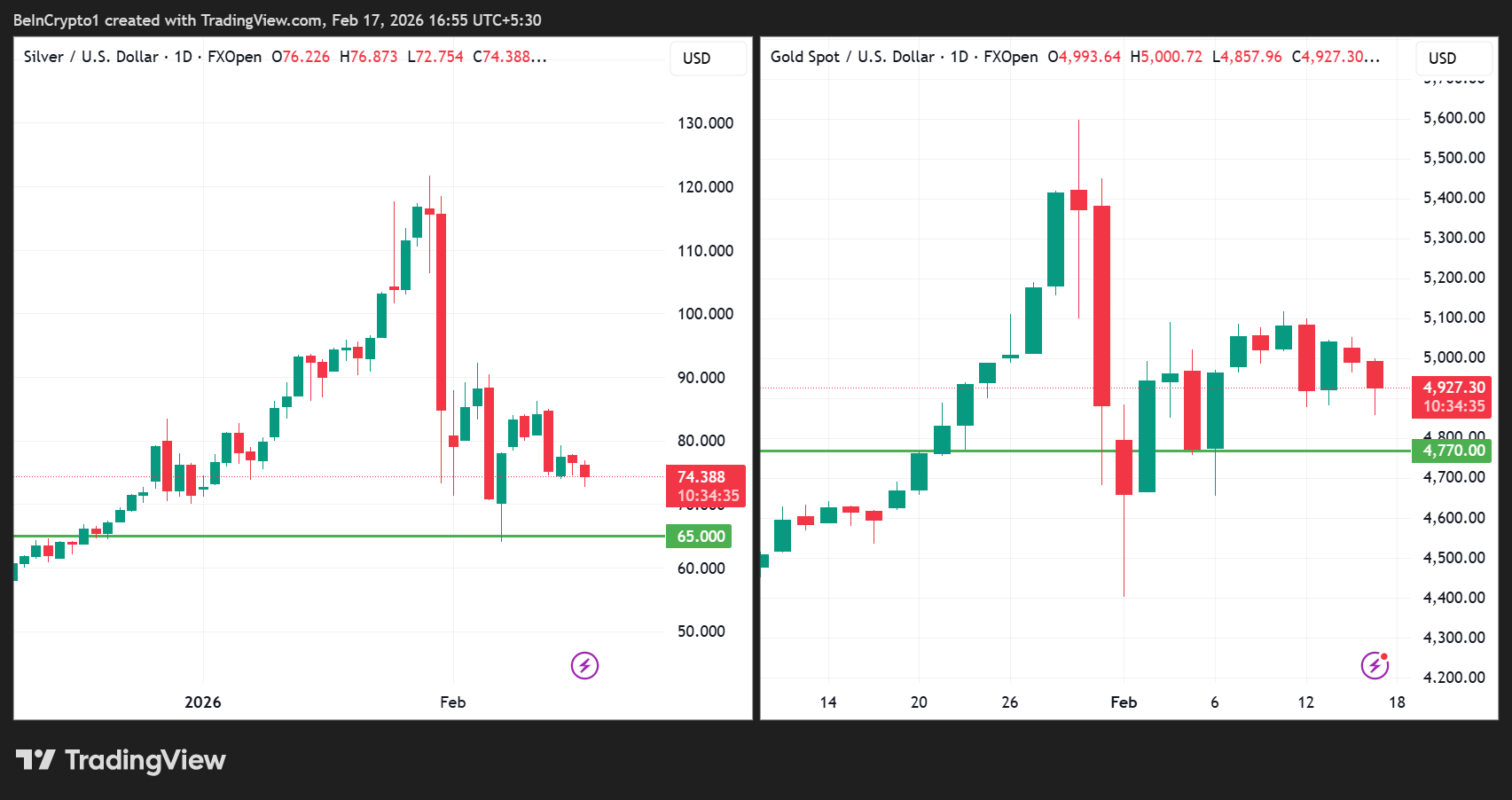

यह गिरावट 2026 की पावरफुल रैली के बाद देखी जा रही है, जिसमें Gold $5,000 प्रति औंस के ऊपर चला गया था और silver ने भी ऑल-टाइम हाई बनाए थे।

एनालिस्ट्स का कहना है कि यह पुलबैक सीजनल फैक्टर्स, मैक्रोइकोनॉमिक प्रेशर और प्रॉफिट-टेकिंग का मिक्स है, जो लंबी तेजी के बाद अब दिख रहा है।

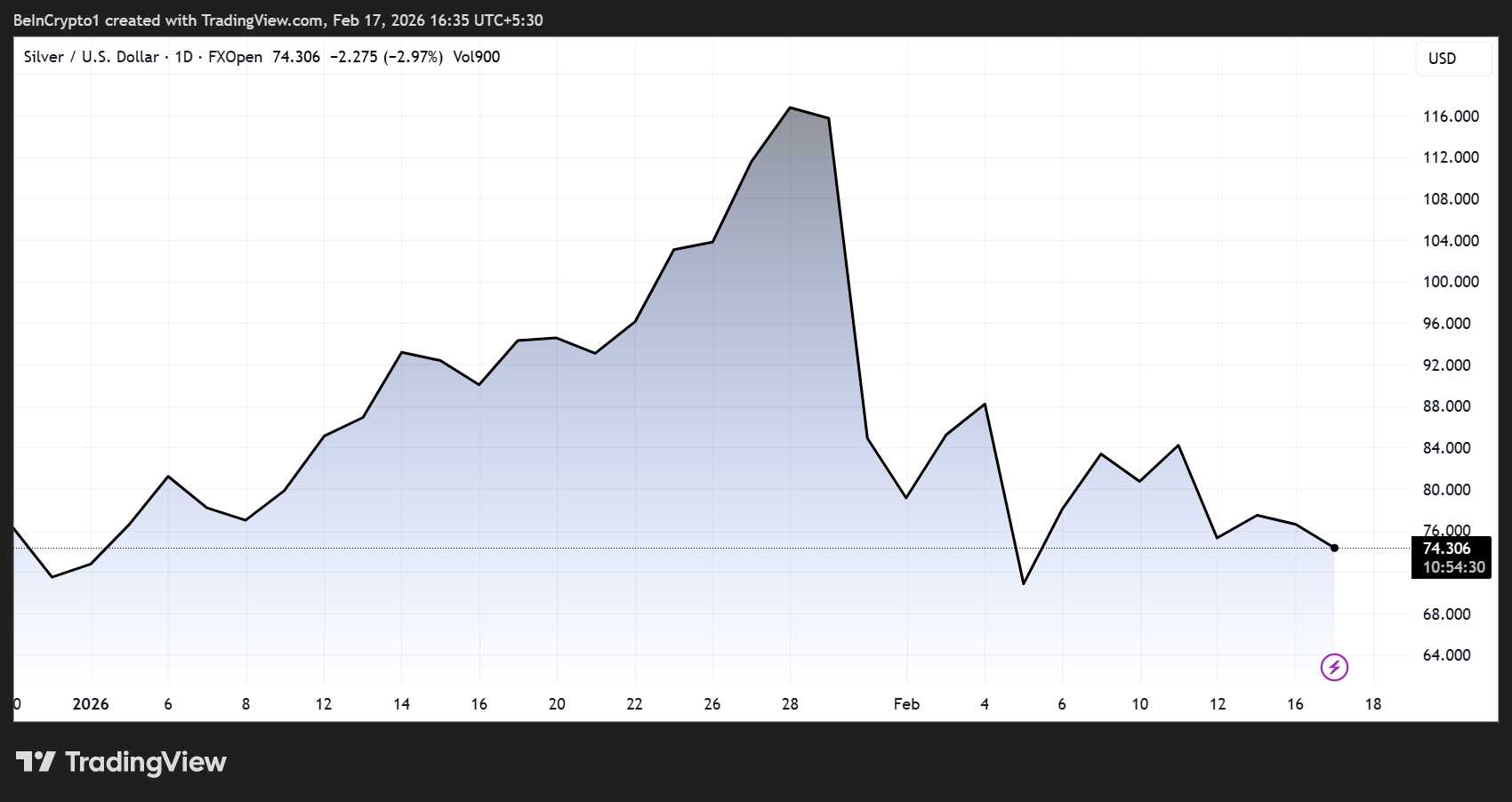

Silver पर इसका असर सबसे ज्यादा पड़ा है। यह ऑल-टाइम हाई (ATH) $121.646 से लगभग 40% गिर चुका है, जो जनवरी के आखिर में रिकॉर्ड हुआ था।

इस आर्टिकल के लिखे जाने तक Silver (XAG) $74.11 पर ट्रेड कर रही थी। Gold के मुकाबले Silver ज्यादा वोलटाइल है क्योंकि इसका मार्केट साइज छोटा है और इंडस्ट्रियल डिमांड ज्यादा स्ट्रॉन्ग है।

“Gold और Silver ने आज $1.28 ट्रिलियन मिटा दिया… यहाँ तक कि ‘सेफ हेवन’ भी ब्लीड करता है,” लिखा एक एनालिस्ट ने, गिरावट की स्पीड और किसी भी एसेट क्लास में स्थिरता मानने के जोखिम को हाइलाइट करते हुए।

कुछ एक्सपर्ट्स ने मार्केट स्ट्रक्चर और लिक्विडिटी की भूमिका की भी बात की। उनका मानना है कि जब फिजिकल मार्केट्स स्लो हो जाते हैं, खासकर एशिया में, तब टेम्पररी डिसलोकेशन देखने को मिल सकती है।

Lunar New Year के liquidity इफेक्ट्स पर ध्यान

इस बैकड्रॉप में, एक शॉर्ट-टर्म फैक्टर Lunar New Year हॉलीडे पीरियड को माना जा रहा है, जिसमें मेजर एशियन फाइनेंशियल सेंटर में ट्रेडिंग एक्टिविटी काफी कम हो जाती है।

Mainland China, Hong Kong, Singapore, Taiwan और South Korea— इन सब जगहों पर ट्रेडर्स, मैन्युफैक्चरर्स और मार्केट मेकर्स भी छुट्टियों में रहते हैं, जिससे पार्टिसिपेशन घट जाता है।

लो लिक्विडिटी के कारण ग्लोबल फ्यूचर्स मार्केट्स में तेज प्राइस मूवमेंट देखे जा सकते हैं। खासकर silver जैसे कमोडिटी में, जहाँ Chinese इंडस्ट्री से फिजिकल डिमांड बड़ा रोल प्ले करती है।

त्योहारी सीजन के दौरान कमजोर डिमांड के कारण कुछ समय के लिए प्राइस पर दबाव बन सकता है। जैसे ही फैक्ट्री और एक्सचेंजेस पूरी तरह से एक्टिव हो जाएंगे, फिजिकल बाइंग फिर से शुरू हो सकती है।

सीजनल कारणों के अलावा, व्यापक मैक्रोइकोनॉमिक घटनाओं का भी मार्केट डाउनटर्न में योगदान है। कीमती धातुओं पर दबाव इसलिए भी बढ़ा है क्योंकि इन्वेस्टर्स उन कहानियों पर फोकस कर रहे हैं जो शॉर्ट-टर्म में US डॉलर को मजबूत करती हैं। इनमें शामिल हैं:

- US Federal Reserve के सिग्नल्स और

- जियोपॉलिटिकल घटनाएं, जैसे US–Iran की बातचीत

अक्सर मजबूत डॉलर की वजह से गोल्ड और सिल्वर दूसरी करेंसी में महंगे हो जाते हैं, जिससे इंटरनेशनल बायर्स की डिमांड कम हो जाती है।

ETF फ्लो से भी कंझूस भावना दिख रही है। कई गोल्ड और सिल्वर ETF 2% से 4% तक गिर गए हैं। यह फ्यूचर्स मार्केट की कमजोरी को दर्शाता है और इंडिकेट करता है कि कुछ इन्वेस्टर्स ने हाल की रैली के बाद प्रॉफिट लॉक इन करना शुरू कर दिया है।

इस बीच, मार्केट स्ट्रैटेजिस्ट्स का कहना है कि कीमती धातुएं अब “वोलाटाइल कंसोलिडेशन फेज” में हैं। इतनी स्ट्रांग ग्रोथ के बाद, करेक्शन और साइडवेज ट्रेडिंग आम है, क्योंकि मार्केट्स गेन को एडजस्ट करते हैं और पोजीशन रीबैलेंस करते हैं।

इसलिए, डिसिप्लिन अप्रोच अपनाना बेहतर रहेगा, बजाय प्राइस बढ़ने पर खरीदारी करने के। करेक्शन के समय हिस्सों में खरीदारी करने का विचार करें।

टेक्निकल एनालिसिस में भी की लेवल्स दिख रहे हैं। अनुमान के अनुसार, सिल्वर का सपोर्ट $65 प्रति ट्रॉय औंस के करीब है और गोल्ड का सपोर्ट $4,770 प्रति औंस के आसपास वीकली क्लोज़िंग बेसिस पर है।

ये लेवल्स यह तय कर सकते हैं कि मौजूदा पुलबैक कंसोलिडेट होगा या और गहराएगा। इन्वेस्टर्स को अपना खुद का रिसर्च करना चाहिए।

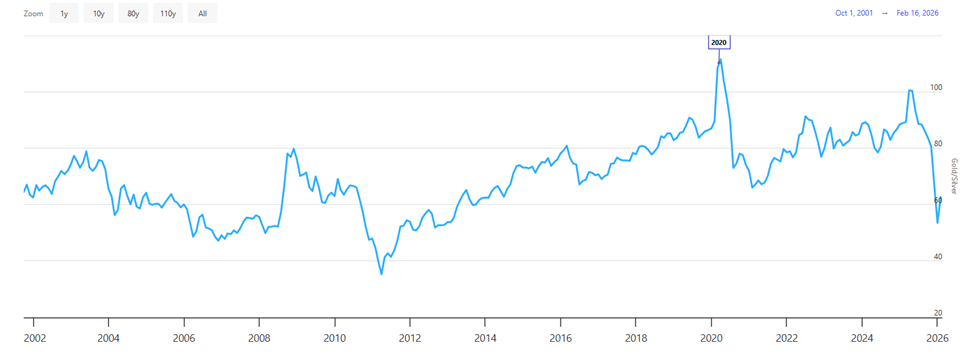

तेज गिरावट के बावजूद, ग्लोबल डेब्ट में तेजी, करेंसी वैल्यू में गिरावट और ऐतिहासिक रेशियो जैसे गोल्ड–सिल्वर रेशियो जैसी स्ट्रक्चरल फोर्सेस लंबे समय में कीमती धातुओं के लिए एक मजबूत बुल मार्केट को सपोर्ट कर सकती हैं।

अगर हिस्टोरिकल रेश्यो रिवर्सल्स दोहराए गए, तो सिल्वर आने वाले दशक में बड़ा अपसाइड दिखा सकता है। उम्मीद है कि 2030 के शुरुआती सालों तक सिल्वर की प्राइस काफी ऊपर जा सकती है।