Goldman Sachs ने 2026 में ग्लोबल इक्विटीज़ में बढ़त की भविष्यवाणी की है, जिसमें अगले 12 महीनों में डिविडेंड समेत 11% रिटर्न का अनुमान लगाया गया है। यह रैली अर्निंग्स ग्रोथ और व्यापक आर्थिक विस्तार से सपोर्टेड रहेगी।

जब ट्रेडिशनल मार्केट्स लगातार ऊपर जा रहे हैं, तो एक अहम सवाल सामने आता है: क्या डिजिटल एसेट्स भी इक्विटीज़ के साथ कदम से कदम मिलाएंगे, या फिर ये खुद की अलग प्राइस trajectory पर बढ़ेंगे?

Goldman Sachs ने 2026 का ग्लोबल इक्विटीज के लिए फोरकास्ट शेयर किया

Goldman Sachs की 2026 की ग्लोबल इक्विटी आउटलुक रिपोर्ट मेजर इंडाइसेज़ में आगे अपवर्ड ट्रेंड की तरफ इशारा करती है। इस रिपोर्ट के मुताबिक, अगले साल ग्लोबल इकोनॉमी सभी रीजन में एक्सपैंड करेगी और ग्लोबल GDP में 2.8% की ग्रोथ का अनुमान है।

US Federal Reserve के भी इस साल कुछ और मामूली पॉलिसी इज़ीइंग की उम्मीद है, जिससे मैक्रोइकनॉमिक माहौल पॉजिटिव रहेगा। इसी बैकड्रॉप में Goldman Sachs Research के चीफ ग्लोबल इक्विटी स्ट्रैटजिस्ट Peter Oppenheimer का मानना है कि जब तक मंदी नहीं आती, बड़े स्तर पर इक्विटी में गिरावट संभव नहीं लगती।

“हम मानते हैं कि 2026 में रिटर्न मुख्य रूप से फंडामेंटल प्रॉफिट ग्रोथ से आएंगे, न कि केवल बढ़ती वैल्यूएशन से। हमारे एनालिस्ट्स द्वारा 12 महीने की ग्लोबल फोरकास्ट इंडिकेट करती है कि रीज़नल मार्केट कैप के हिसाब से इक्विटी प्राइस में 9% की बढ़त और डिविडेंड्स के साथ कुल 11% रिटर्न (6 जनवरी, 2026 तक US डॉलर में) मिल सकता है। इनमें से अधिकांश रिटर्न्स अर्निंग्स-ड्रिवन हैं,” Oppenheimer ने लिखा।

हालांकि, फर्म ने यह भी कहा कि 2026 में इक्विटी में उतना तेज़ रिटर्न देखने को नहीं मिलेगा जितना कि 2025 में मिला था। इससे संकेत मिलता है कि आगे रिटर्न्स की स्पीड थोड़ी धीरे हो सकती है।

“2025 में स्टॉक्स ने शानदार परफॉर्म किया, लेकिन यह ग्रोथ सीधी-सीधी नहीं आई। साल की शुरुआत में इक्विटीज़ ने कमजोर परफॉर्मेंस दी, S&P 500 में फरवरी से अप्रैल के बीच लगभग 20% की करेक्शन देखी गई, उसके बाद रिबाउंड हुआ। ग्लोबल इक्विटीज़ में इस मजबूत रैली की वजह से सभी रीजन — सिर्फ US ही नहीं, बल्कि Japan, Europe और उभरते markets में भी — वैल्यूएशन हिस्टोरिकल हाई लेवल्स पर पहुंच गई हैं,” रिपोर्ट में बताया गया।

इस एनालिसिस के मुताबिक, अभी स्टॉक्स मार्केट साइकिल के ऑप्टिमिज़्म फेज़ में हैं। यह फेज़ 2020 की COVID-19 महामारी के दौरान आए बियर मार्केट से शुरू हुआ था। टीम के अनुसार, ये लेट-साइकिल ऑप्टिमिज़्म फेज़ आमतौर पर बढ़ती वैल्यूएशन से जुड़ा होता है, जो उनके सेंट्रल फोरकास्ट के लिए संभावित अपसाइड रिस्क को दिखाता है।

रिपोर्ट में AI-रिलेटेड स्टॉक्स की ओर बढ़ते ध्यान का भी जिक्र किया गया है। एनालिस्ट्स ने नोट किया है कि आर्टिफिशियल इंटेलिजेंस पर मार्केट का फोकस अब भी मजबूत है, लेकिन यह जरूरी नहीं कि AI बबल की मौजूदगी को इंडिकेट करता हो।

क्या 2026 की शुरुआत में Bitcoin अभी भी S&P 500 से जुड़ा है

जहां ट्रेडिशनल इक्विटीज़ 2026 में कंटिन्यूअस ग्रोथ की उम्मीद के साथ एंटर कर रही हैं, वहीं अब सभी की नज़रें क्रिप्टो मार्केट की परफॉर्मेंस पर है। Bitcoin, जो सबसे बड़ी क्रिप्टोकरेन्सी है, ने आमतौर पर S&P 500 के साथ पॉजिटिव कोरिलेशन दिखाया है, हालांकि कुछ पीरियड में वह बिल्कुल इंडिपेंडेंट भी रहा है।

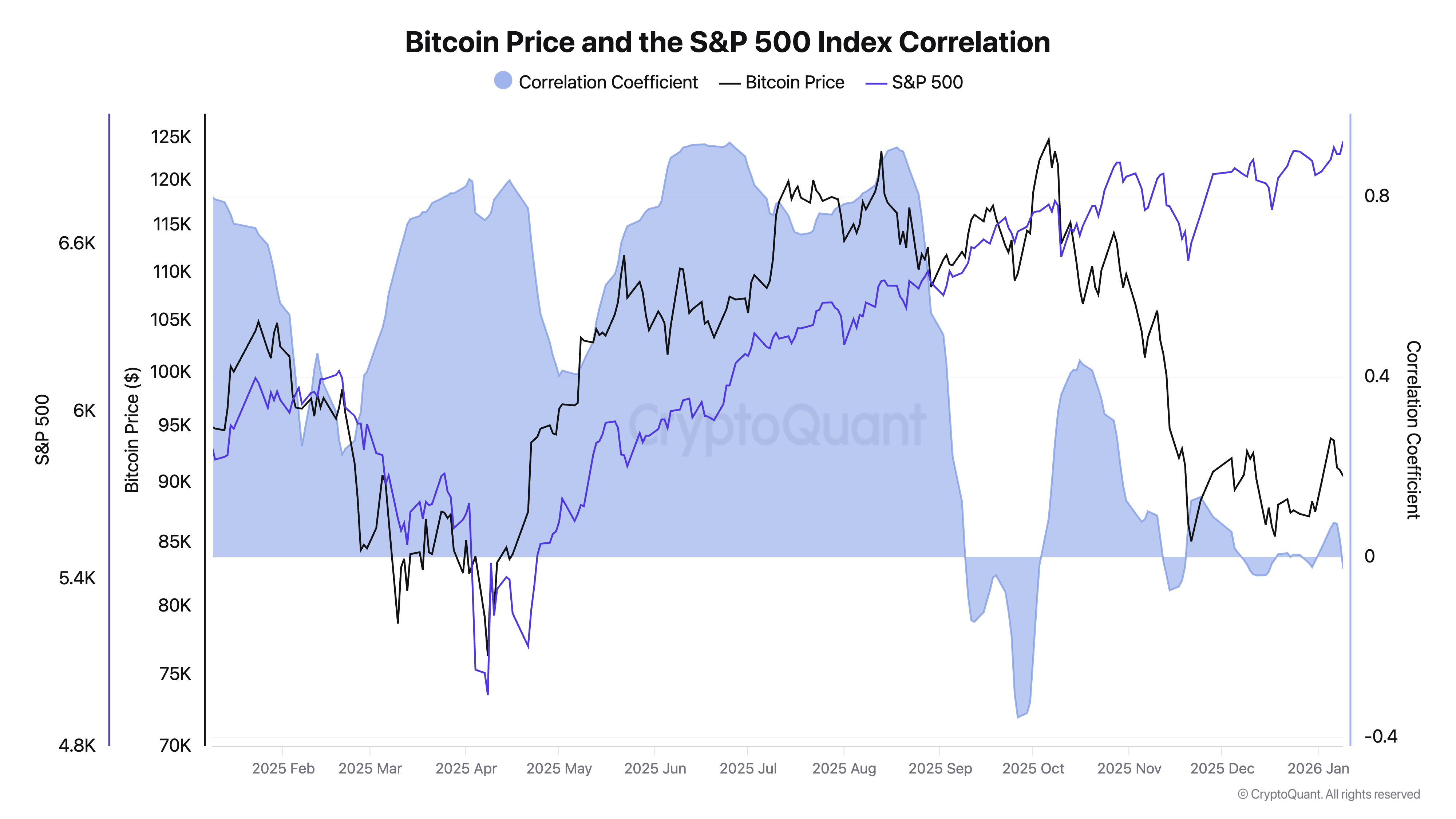

पिछले एक साल का डेटा देखें तो CryptoQuant के मुताबिक, BTC का S&P 500 के साथ कोरिलेशन ज्यादातर पॉजिटिव रहा। हालांकि, यह कोरिलेशन सितंबर और अक्टूबर, फिर नवंबर और दिसंबर में दो बार नेगेटिव हो गया था।

“2025 के दूसरे हाफ में, Bitcoin का S&P 500 के साथ कोरिलेशन काफी गिर गया था। यह सिर्फ एक टेम्पररी डाइवर्जेंस नहीं था, बल्कि यह मार्केट बिहेवियर में आए स्ट्रक्चरल बदलाव की वजह से हुआ था,” एक एनालिस्ट ने बताया।

एनालिस्ट के मुताबिक इसकी वजहें कई हैं:

- Spot Bitcoin ETF ने डिमांड को शॉर्ट-टर्म ट्रेडिंग से हटाकर एलोकेशन-ड्रिवन इनफ्लो की ओर शिफ्ट किया है।

- डेरिवेटिव्स मार्केट में हाई BTC-मॉर्जिन्ड एक्सपोजर कम होने से लीवरेज रिस्क घटे हैं।

- मैक्रो लिक्विडिटी कमोडिटीज और प्रीसियस मेटल्स की ओर शिफ्ट हो गई है, जिससे क्रिप्टो बाइपास हुआ है।

- शॉर्ट-टर्म, इक्विटी-लिंक्ड ट्रेडर्स ने मार्केट से एग्जिट किया है, जिससे अब लॉन्ग-टर्म होल्डर्स की बेस बनी है।

- अब Bitcoin का प्राइस एक्शन इक्विटी मार्केट सेंटिमेंट से ज्यादा इंटरनल सप्लाई डायनामिक्स से प्रभावित हो रहा है।

CryptoQuant के लेटेस्ट डेटा के अनुसार, कोरिलेशन फिर से नेगेटिव हो गया है और यह इस समय -0.02 पर है। इसका मतलब है कि 2026 की शुरुआत में Bitcoin एक रिस्क-ऑन इक्विटी प्रॉक्सी की तरह ट्रेड नहीं हो रहा है।

फिर भी, पिछले साइकल्स में कोरिलेशन रेजीम्स अनस्टेबल रहे हैं, जिससे यह संभावना बनी रहती है कि इक्विटी के साथ एलाइन्मेंट फिर से हो सकता है। अगर ऐसा होता है, तो किसी भी लॉन्ग-टर्म इक्विटी रैली से Bitcoin को फिर सपोर्ट मिल सकता है और उसे ब्रॉडर रिस्क-ऑन सेंटिमेंट का फायदा मिल सकता है।