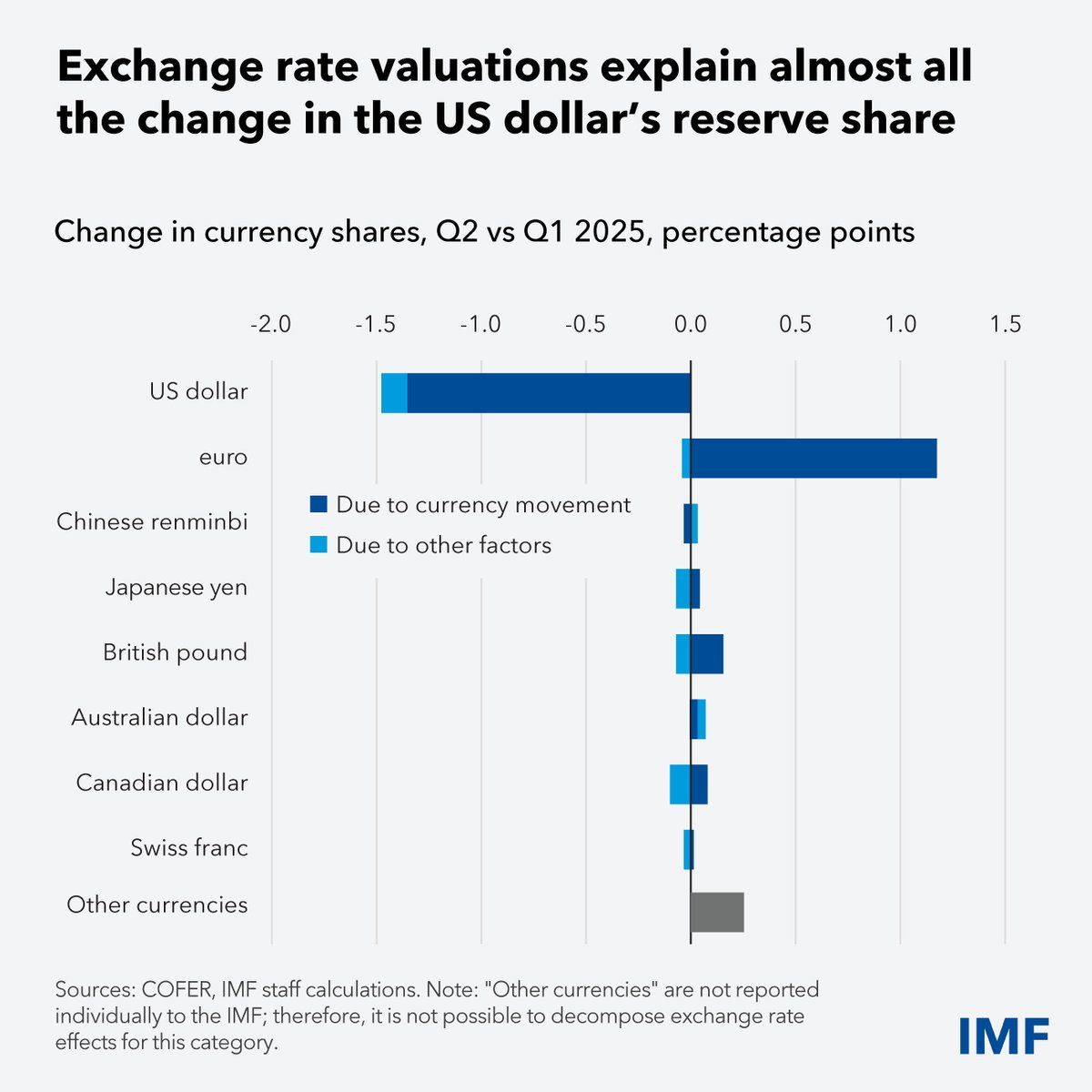

अमेरिकी $ का ग्लोबल रिजर्व शेयर Q2 2025 में गिरकर 56.32% हुआ, लेकिन इस गिरावट का 92% हिस्सा केवल exchange-rate इफेक्ट्स के कारण था, न कि सेंट्रल बैंक के पोर्टफोलियो में बदलाव से। करेंसी adjustment के बाद यह शेयर मामूली गिरावट के साथ सिर्फ 57.67% हुआ है, जिससे साफ है कि सेंट्रल बैंक्स ने ज्यादातर अपनी USD होल्डिंग्स को बरकरार रखा।

International Monetary Fund की नई Currency Composition of Official Foreign Exchange Reserves (COFER) रिपोर्ट क्रिप्टो इन्वेस्टर्स के लिए बहुत अहम insights देती है जो मैक्रोइकॉनॉमिक ट्रेंड्स ट्रैक करते हैं। इस डेटा से पता चलता है कि सेंट्रल बैंक्स ने डॉलर allocations को स्थिर रखा, भले ही इस क्वार्टर के दौरान करेंसी में काफी उतार-चढ़ाव रहा हो।

IMF: सेंट्रल बैंक्स ने डॉलर होल्डिंग्स कम नहीं की, गिरावट के बावजूद

IMF की COFER dataset 149 इकॉनमीज़ की करेंसी रिज़र्व्स को अमेरिकी $ में ट्रैक करती है। Q2 2025 में, बड़ी करेंसी मूवमेंट्स ने ऐसे दिखाया था कि पोर्टफोलियो में बड़ा रि-एलोकेशन हुआ है।

रिपोर्ट के मुताबिक, DXY index 2025 के पहले छह महीनों में 10% से ज्यादा गिरा — यह 1973 के बाद सबसे बड़ी गिरावट थी।

Q2 में अमेरिकी $ यूरो के मुकाबले 7.9% और Swiss franc के मुकाबले 9.6% गिरा। इन मूवमेंट्स की वजह से USD रिज़र्व शेयर 57.79% से घटकर 56.32% हो गया। हालांकि, यह गिरावट exchange-rate effect की वजह से थी, न कि एक्टिव रि-एलोकेशन के चलते।

अगर हम constant exchange rates की adjustment करें, तो डॉलर का रिजर्व शेयर सिर्फ 0.12% की मामूली गिरावट के बाद 57.67% हो गया। इससे साफ है कि सेंट्रल बैंक्स ने इस क्वार्टर में डॉलर रिजर्व्स में बहुत ही कम बदलाव किया, जिससे ग्लोबल डिडॉलराइजेशन की स्टोरीज को चुनौती मिलती है।

इसी तरह, यूरो का रिजर्व शेयर 21.13% तक बढ़ता दिखा, जिसमें 1.13 प्वाइंट की बढ़ोतरी दिखाई दी। लेकिन यह पूरा बदलाव भी सिर्फ करेंसी वैल्यूएशंस के कारण हुआ।

अगर हम constant exchange rates पर देखें, तो यूरो का शेयर हल्के से 0.04 प्वाइंट घटा, यानी सेंट्रल बैंक्स ने असल में यूरो होल्डिंग्स को थोड़ा कम किया।

Bitcoin और Altcoins के लिए क्या मतलब है

यह analysis Bitcoin जैसी क्रिप्टो डिवाइसेज़ को hedge के तौर पर देखने वालों के लिए बताता है कि US dollar के कमजोर होने के बावजूद सेंट्रल बैंक्स ने डॉलर से डाइवर्सिफाई नहीं किया। इसलिए macro संकेतक और डिजिटल एसेट्स के लिए बहुत पॉजिटिव सा सिग्नल नहीं है।

डेडॉलरीकरण ट्रेंड्स को अक्सर क्रिप्टो में इंस्टीट्यूशनल एडॉप्शन के संभावित ड्राइवर्स की तरह दिखाया जाता है। लेकिन COFER डेटा, जब एक्सचेंज रेट के हिसाब से एडजस्ट किया जाता है, तो ये ट्रेंड्स सही संदर्भ के बिना गुमराह कर सकते हैं।

Britain का पाउंड भी Q2 में अपनी रिजर्व हिस्सेदारी बढ़ती हुई दिखी, लेकिन ये भी एक वैल्यूएशन इफेक्ट था, जिससे रियल होल्डिंग्स में आई कमी छुप गई। इन फाइंडिंग्स से पता चलता है कि इन्वेस्टर्स को हेडलाइंस से आगे बढ़कर लिक्विडिटी में होने वाले असली बदलाव को समझना चाहिए।

IMF की स्टडी इन्वेस्टर्स को वोलैटाइल मार्केट्स के दौरान मॉनेटरी पॉलिसी का ज़्यादा सटीक व्यू देती है। असली पॉलिसी मूव्स और टेम्पररी वैल्यूएशन चेंजिस में फर्क करके, क्रिप्टो इन्वेस्टर्स ग्लोबल मैक्रो ट्रेंड्स को बेहतर समझ सकते हैं।

Central Bank की Reserve Strategies और आउटलुक

$ होल्डिंग्स Q2 2025 में स्थिर रहीं, जिससे साफ है कि सेंट्रल बैंक्स अब भी ट्रेडिशनल करेंसीज पर भरोसा करते हैं, भले ही डिजिटल विकल्पों को काफी अटेंशन मिल रही है। IMF ने खासतौर पर कहा है कि रिजर्व शिफ्ट्स को सही तरह से समझने के लिए एक्सचेंज रेट एडजस्टमेंट बेहद ज़रूरी है।

Central banks, लिक्विडिटी, रिटर्न्स और रिस्क को प्राथमिकता देते हैं जब वे रिजर्व्स मैनेज करते हैं। $ की मजबूत पोजीशन की वजह मार्केट्स की गहराई, ट्रांजैक्शन यूटिलिटी और एस्टेब्लिश्ड सिस्टम्स हैं। ये वही पहलू हैं, जिन्हें डिजिटल असेट्स को पार करना बाकी है।

IMF की मेथडोलॉजी दिखाती है कि करेंसी में बदलाव कैसे रिजर्व डेटा को डिस्टॉर्ट कर सकते हैं। Q2 में, लगभग सभी मेजर करेंसीज़ में रिपोर्टेड बदलाव सिर्फ वैल्यूएशन स्विंग्स की वजह से थे, न कि रियल पोर्टफोलियो री-बैलैंसिंग के कारण। सेंट्रल बैंक्स ने मार्केट की उथल-पुथल के दौरान काफी सतर्क रुख अपनाया।

ये फाइंडिंग्स ग्लोबल ट्रेंड्स को क्लियर करने में मदद करती हैं, जो क्रिप्टो मार्केट्स को आकार देते हैं। जो इन्वेस्टर्स डेडॉलरीकरण को Bitcoin के लिए कैटेलिस्ट मानकर देख रहे हैं, उन्हें एक्सचेंज-रेट एडजस्टेड नंबर्स पर भरोसा करना चाहिए।