जापान के 10-वर्षीय सरकारी बॉन्ड यील्ड के 2008 के बाद से सबसे ऊंचे स्तर पर पहुँचने के बाद क्रिप्टो मार्केट्स में तीव्र सेल-ऑफ़ हुई। इस कदम ने वैश्विक स्तर पर जोखिम कम करने की एक लहर में योगदान दिया और हफ्तों में सबसे बड़े परिसमापन घटनाओं में से एक को जन्म दिया।

इस कदम ने डिजिटल-एसेट मूल्य में अरबों $ का नुक़सान कर दिया, यह दिखाते हुए कि क्रिप्टो अपने इकोसिस्टम से बाहर मैक्रोइकोनोमिक तरलता बदलावों के प्रति कितना अधिक खुला है।

आज क्रिप्टो मार्केट नीचे क्यों है?

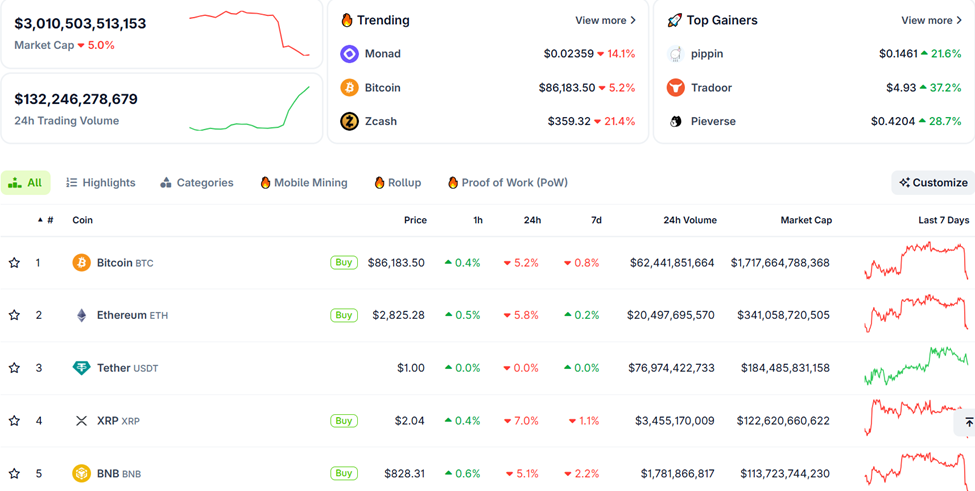

पिछले 24 घंटों में कुल क्रिप्टो मार्केट कैप लगभग 5% घट गई, जिसमें Bitcoin और Ethereum की कीमतें 5% से अधिक गिर गईं।

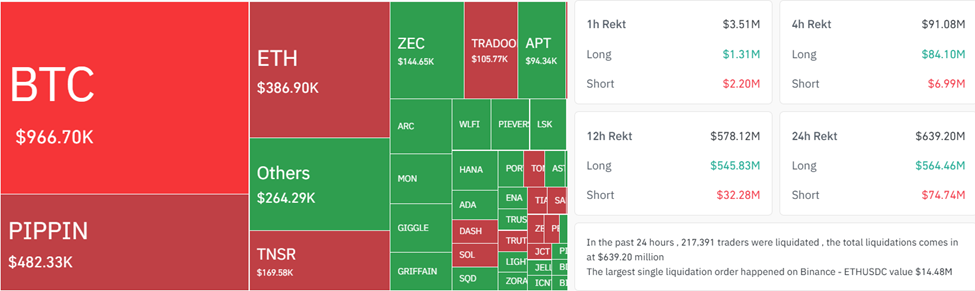

Coinglass के अनुसार, 217,000 से अधिक ट्रेडर्स को डाउनटर्न के दौरान लिक्विडेट किया गया, जिससे लगभग $640 मिलियन की पोजीशन्स का नुकसान हुआ।

यह बताता है कि वैश्विक दरों के हिंसक तरीके से बदलने पर लिवरेज कितनी तेजी से गायब हो सकता है।

इसका मुख्य कारण टोक्यो से आया, जहाँ 10-वर्षीय जापानी सरकारी बॉन्ड का यील्ड 1.84% तक बढ़ गया, जो अप्रैल 2008 के बाद से नहीं देखा गया था।

वर्तमान धारणा यह है कि यील्ड ब्रेकआउट सिर्फ एक तकनीकी कदम से अधिक है। यह संकेत देता है कि दशकों लंबा येन कैरी ट्रेड आखिरकार समाप्त हो सकता है।

लगभग 30 वर्षों तक, जापान की निकट-शून्य ब्याज दरों ने निवेशकों को सस्ते में येन में उधार लेने और विदेशों में उच्च-यील्डिंग एसेट्स में पूंजी निवेश करने की अनुमति दी। ऐसे रास्तों में शामिल हैं:

- US ट्रेजरीज़

- यूरोपीय बॉन्ड्स

- जोखिमपूर्ण एसेट्स जैसे इक्विटीज़ और क्रिप्टो।

जापान में बढ़ती यील्ड्स इस प्रवाह को उल्टा कर सकती हैं, पूंजी को वापस खींचकर लाना और वैश्विक तरलता को कम करना।

“30 वर्षों तक, Yen Carry Trade ने वैश्विक अहंकार को सब्सिडी दी — शून्य दरें… मुफ्त लिवरेज… नकली वृद्धि… उधार के समय और उधार के पैसे पर बनी पूरी अर्थव्यवस्थाएं। अब जापान ने स्विच उलट दिया है। दरें बढ़ गई हैं। Yen की शक्ति बढ़ी है। और दुनिया का पसंदीदा ATM अब एक कर्ज संग्रहकर्ता बन गया है,” X (Twitter) पर डेटा वैज्ञानिक ViPiN ने लिखा।

जब जापानी यील्ड बढ़ते हैं, तो वैश्विक तरलता घटती है, जिससे मार्केट में रीप्राइसिंग होती है। इससे समझ आता है कि Silver (XAG) अभी तक अपने Supercycle का अनुभव क्यों नहीं कर पाया है, और Bitcoin लेट-साइकिल वोलैटिलिटी से निपट रहा है।

“जापान तरलता को निचोड़ रहा है, Bitcoin इस झटका को अवशोषित कर रहा है, और Silver जीवनभर के रीप्राइसिंग के लिए तैयार हो रहा है,” एक विश्लेषक ने एक पोस्ट में कहा।

क्रिप्टो का सेल-ऑफ़ स्थानीय नहीं, यह एक मैक्रो लिक्विडिटी संकट है

Shanaka Anslem, एक विचारक और X (Twitter) पर लोकप्रिय उपयोगकर्ता, ने JGB ब्रेकआउट को हर पोर्टफोलियो मैनेजर के लिए “डरावना चार्ट” कहा।

यह रणनीतिकार, जिसने कथित तौर पर आधारिक संरचना के विफलताओं, करेंसी शॉक और राज्य-स्तरीय संकटों को देखा है, ने उल्लेख किया:

- 3% से अधिक की महंगाई,

- उच्च वेतन वृद्धि, और

- एक Bank of Japan जो यील्ड को दबाने की अपनी क्षमता खो रहा है।

ये शक्तियां जापान को उन्त प्रस्तापित करने वाले अल्ट्रा-लूज़ मोनेटरी सिस्टम से ढांचागत परिवर्तन की ओर धकेल रही हैं, जो दशकों तक ग्लोबल मार्केट्स को परिभाषित करता रहा है।

“जब जापान दरें बढ़ाता है, यह वैश्विक प्रणाली से तरलता को बाहर खींच लेता है। वह “ईंधन” जो स्टॉक मार्केट की रैली को शक्ति प्रदान करता था, अब खत्म हो रहा है। हम उच्च-वृद्धि वाले स्टॉक्स में वोलैटिलिटी की उम्मीद कर सकते हैं क्योंकि यह “सस्ते पैसे” का युग समाप्त हो गया है,” एक अन्य निवेशक ने एक पोस्ट में जोड़ा।

इस कदम का समय विशेष रूप से महत्वपूर्ण है। Federal Reserve ने अपना क्वांटिटेटिव टाइटनिंग प्रोग्राम समाप्त कर दिया है, अमेरिका रिकॉर्ड ट्रेजरी जारी करने का सामना कर रहा है, और अमेरिकी कर्ज पर ब्याज भुगतान $1 ट्रिलियन वार्षिक अंक को पार कर गया है।

वहीं, चीन, जो ऐतिहासिक रूप से अमेरिकी ट्रेजरीज का सबसे बड़ा विदेशी खरीदार रहा है, उसने अपनी जमाखोरी धीमी कर दी है। जापान अब पूंजी को पुनः प्राप्त करने के दबाव में है, इसलिए अमेरिका के दो सबसे महत्वपूर्ण बाहरी फंडिंग स्रोत एक साथ पीछे हट रहे हैं।

“जब दुनिया के कर्जदाता राष्ट्र कृत्रिम रूप से दबाए गए दरों पर दुनिया के कर्जदार राष्ट्रों को फंडिंग देना बंद कर देते हैं, तब 2008 के बाद की पूर्ण वित्तीय संरचना को पुनर्मूल्यांकन करना आवश्यक है। हर अवधि की शर्त। हर लीवरेजड पोजिशन। लगातार गिरती दरों के बारे में हर अनुमान। यह कोई जापानी स्टोरी नहीं है। यह एक ग्लोबल स्टोरी है। 30 साल का बॉन्ड बुल मार्केट खत्म हो गया। ज्यादातर लोग इसे अभी तक महसूस नहीं कर पाए हैं,” शानाका ने व्यक्त किया।

क्रिप्टो, वैश्विक मार्केट्स के सबसे उच्च-बेटा कोनों में से एक होने के नाते, जब लिक्विडिटी कसी जाती है, तो पहले प्रतिक्रिया करने के लिए प्रवृत्त होता है। लिक्विडेशंस की सीमा यह इंगित करती है कि लीवरेजड ट्रेडर्स बॉन्ड के अस्थिरता द्वारा गलत स्थिति में पकड़े गए थे, जिससे प्रमुख एसेट्स में तेजी से पोजिशन अनवाइंड हो गए।

एक क्रिप्टो-विशिष्ट मंदी के बजाय, यह सेल-ऑफ़ ग्लोबल बॉन्ड मार्केट्स के रीसेट होते समय अवधि, लीवरेज और जोखिम के व्यापक पुनर्मूल्यांकन को दर्शाता है।

इसलिए, ट्रेडर्स को Japan के बॉन्ड मार्केट पर उतना ही ध्यान देना चाहिए जितना कि वे Bitcoin चार्ट्स पर देते हैं। अगर JGB यील्ड्स बढ़ती हैं, तो यह साल के अंत तक ग्लोबल लिक्विडिटी को कस सकता है।