बिलियन-$ लिक्विडेशन इवेंट्स अब क्रिप्टो मार्केट्स में आम हो गए हैं। ये गिरावट अक्सर अचानक दिखती हैं, लेकिन ऑन-चेन डाटा, लीवरेज पोजिशनिंग और टेक्निकल सिग्नल्स आमतौर पर जबरन सेलिंग शुरू होने से पहले ही तनाव दिखा देते हैं। यह आर्टिकल यह जानने की कोशिश करता है कि क्या बड़े ऐतिहासिक इवेंट्स को समझकर लिक्विडेशन कैस्केड्स का अनुमान लगाया जा सकता है।

आगे पढ़ते रहें ताकि आप शुरूआती संकेत पहचान सकें और उन्हें एक साथ कैसे पढ़ा जाए, समझ सकें। इस पूरे लेख में हमने दो बड़े इवेंट्स का एनालिसिस किया है: अक्टूबर 2025 (लॉन्ग लिक्विडेशन कैस्केड) और अप्रैल 2025 (शॉर्ट स्क्वीज़), और दोनों से पहले दिखे सिग्नल्स को ट्रैक किया है। फोकस खासतौर पर Bitcoin-स्पेसिफिक मेट्रिक्स पर रहेगा क्योंकि अभी भी इसका टोटल मार्केट में लगभग 60% (प्रेस टाइम पर 59.21%) डॉमिनेंस है।

October 10, 2025 — सबसे बड़ा लॉन्ग लिक्विडेशन कास्केड, पहले से थे संकेत

10 अक्टूबर 2025 को, $19 बिलियन से ज्यादा के लीवरेज्ड पोजिशन खत्म हो गए, जो क्रिप्टो इतिहास की सबसे बड़ी लिक्विडेशन इवेंट बनी। भले ही US–China टैरिफ हेडलाइन को ट्रिगर बताया गया, लेकिन मार्केट डाटा से पता चलता है कि स्ट्रक्चरल कमजोरी कई हफ्तों से चल रही थी। इन लिक्विडेशन में ज्यादातर लॉन्ग-बायस्ड थे, लगभग $17 बिलियन।

प्राइस एक्सटेंशन और लीवरेज एक्सपांशन (27 सितंबर → 5 अक्टूबर)

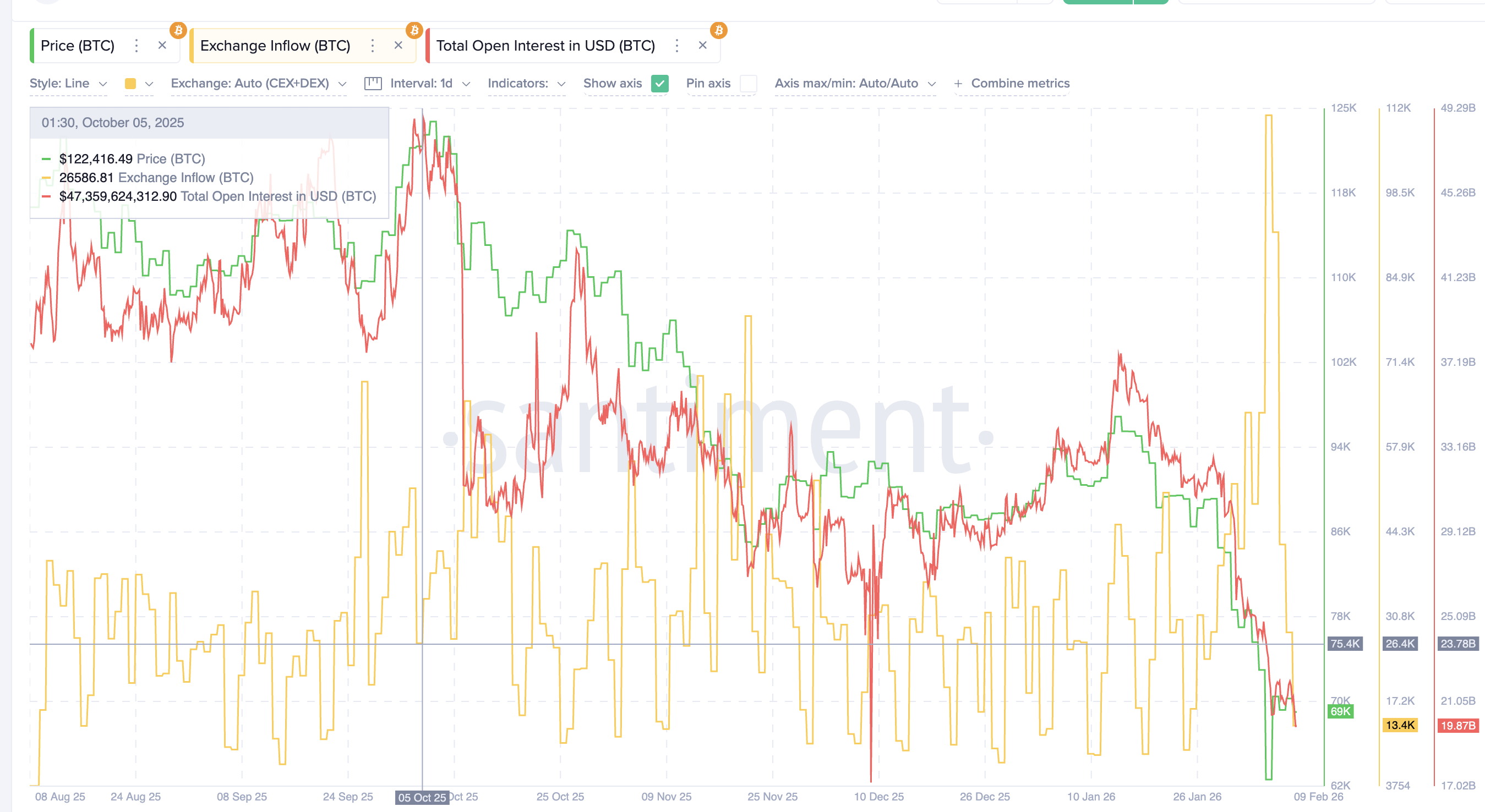

27 सितंबर से 5 अक्टूबर के बीच, Bitcoin में जबरदस्त तेजी आई, जो लगभग $109,000 से बढ़कर $122,000 के ऊपर पहुंच गया, और आखिर में $126,000 एरिया को टेस्ट किया। इतने तेज मूव की वजह से मार्केट सेंटिमेंट बेहद बुलिश हुआ और लोगों ने एग्रेसिव लॉन्ग पोजिशन ली।

इसी दौरान ओपन इंटरेस्ट भी $38 बिलियन से बढ़कर $47 बिलियन के ऊपर चला गया। लीवरेज तेजी से बढ़ रहा था, जिससे दिखा कि डेरिवेटिव्स पर डिपेंडेंस बढ़ रही है।

ऐसे और टोकन इनसाइट्स चाहिए? एडिटर Harsh Notariya की डेली क्रिप्टो न्यूज़लेटर के लिए यहां साइन-अप करें।

Bitget की CEO Gracy Chen ने कहा कि मॉडर्न मार्केट स्ट्रक्चर में लीवरेज अब पहले से कहीं ज्यादा सिंक्रोनाइज्ड है।

“पोजिशन तेजी से बनाई और खत्म की जाती हैं, वो भी कई प्लेटफॉर्म्स पर… लीवरेज ज्यादा सिंक्रोनाइज्ड तरीके से बिहेव करता है… जब स्ट्रेस आता है तो अनवाइंडिंग बहुत तेज, ज्यादा कोरिलेटेड और कम माफ़ करने वाली हो जाती है,” उन्होंने जोड़ा।

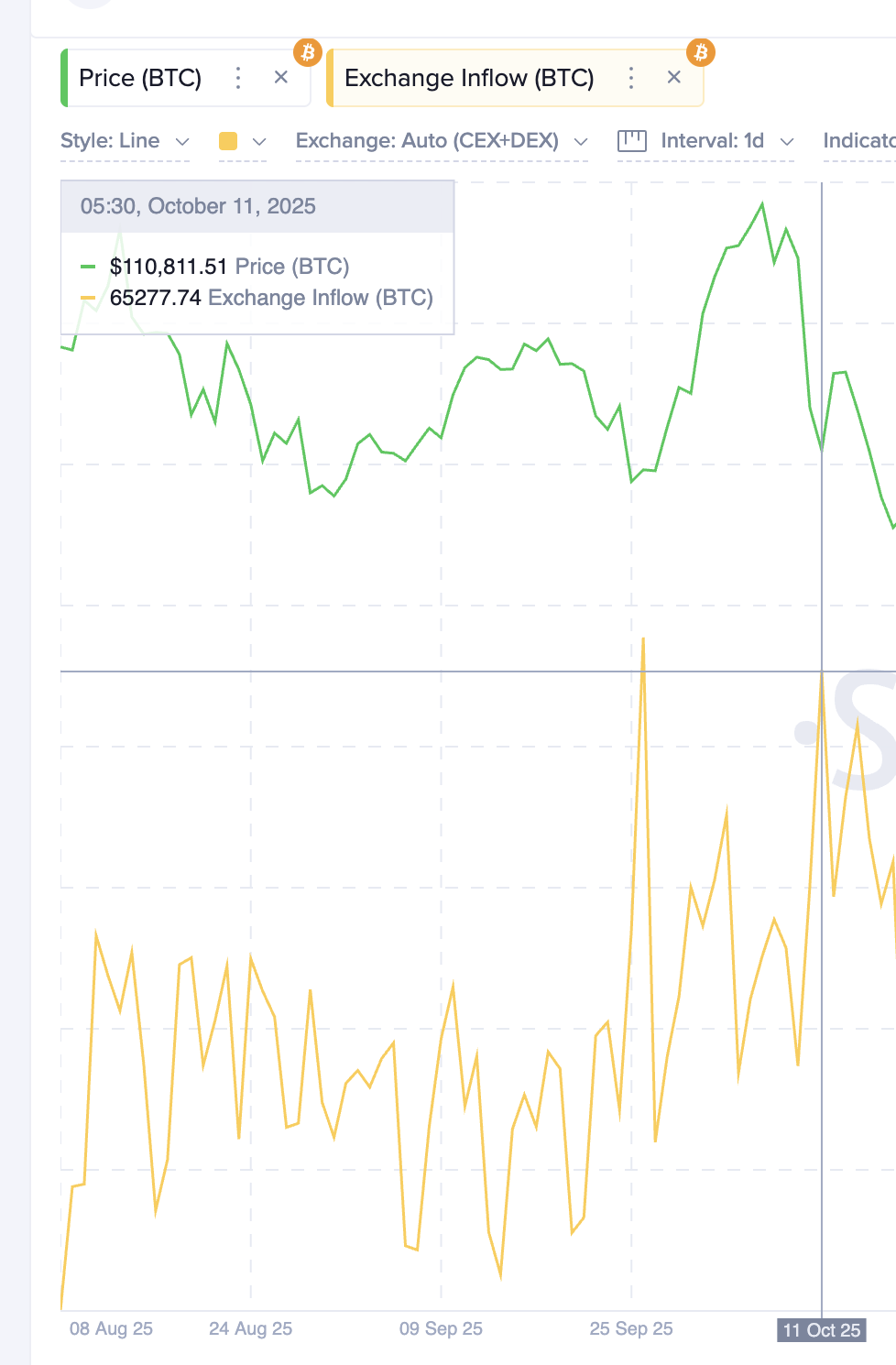

इसी समय, exchange में inflow लगभग 68,000 BTC से घटकर करीब 26,000 BTC पर आ गई। holders ने मार्केट की मजबूती में sell नहीं किया। इसके बजाय, सप्लाई exchanges से दूर रही और leveraged exposure बढ़ता गया।

यह combination एक late-stage rally की स्ट्रक्चर को दर्शाता है।

इस cycle के इस स्टेज पर, leverage बढ़ने या open interest बढ़ने से ट्रेडर्स का रिस्क ही नहीं बढ़ता, exchanges पर भी balance-sheet और liquidity का दबाव आ जाता है। exchanges को sudden volatility के समय liquidations, withdrawals और margin calls smoothly process करने होते हैं।

जब Chen से पूछा गया कि platforms ऐसे समय के लिए कैसे प्लानिंग करते हैं, तो उन्होंने बताया कि risk management volatility के erupt होने से बहुत पहले शुरू हो जाता है:

“मजबूत BTC reserve होल्ड करना risk management का फैसला है, न कि सिर्फ मार्केट view… balance-sheet की मजबूती को प्राथमिकता दें… volatility spike होने पर reactive actions लेने की जरूरत न पड़े…” उन्होंने कहा।

सितंबर के आखिर से अक्टूबर की शुरुआत में अंदर ही अंदर मुनाफा वसूली

ऑन-चेन profit डेटा से पता चला कि distribution पहले ही शुरू हो चुकी थी।

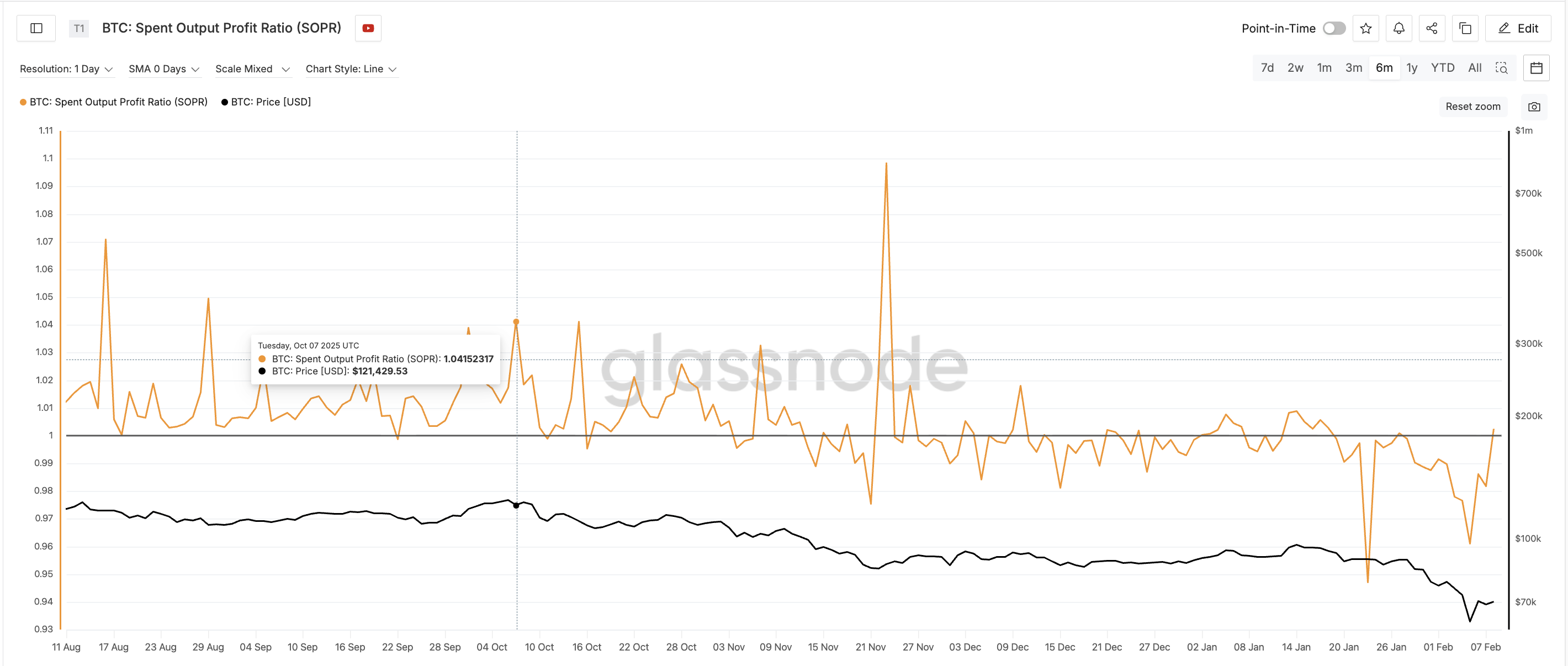

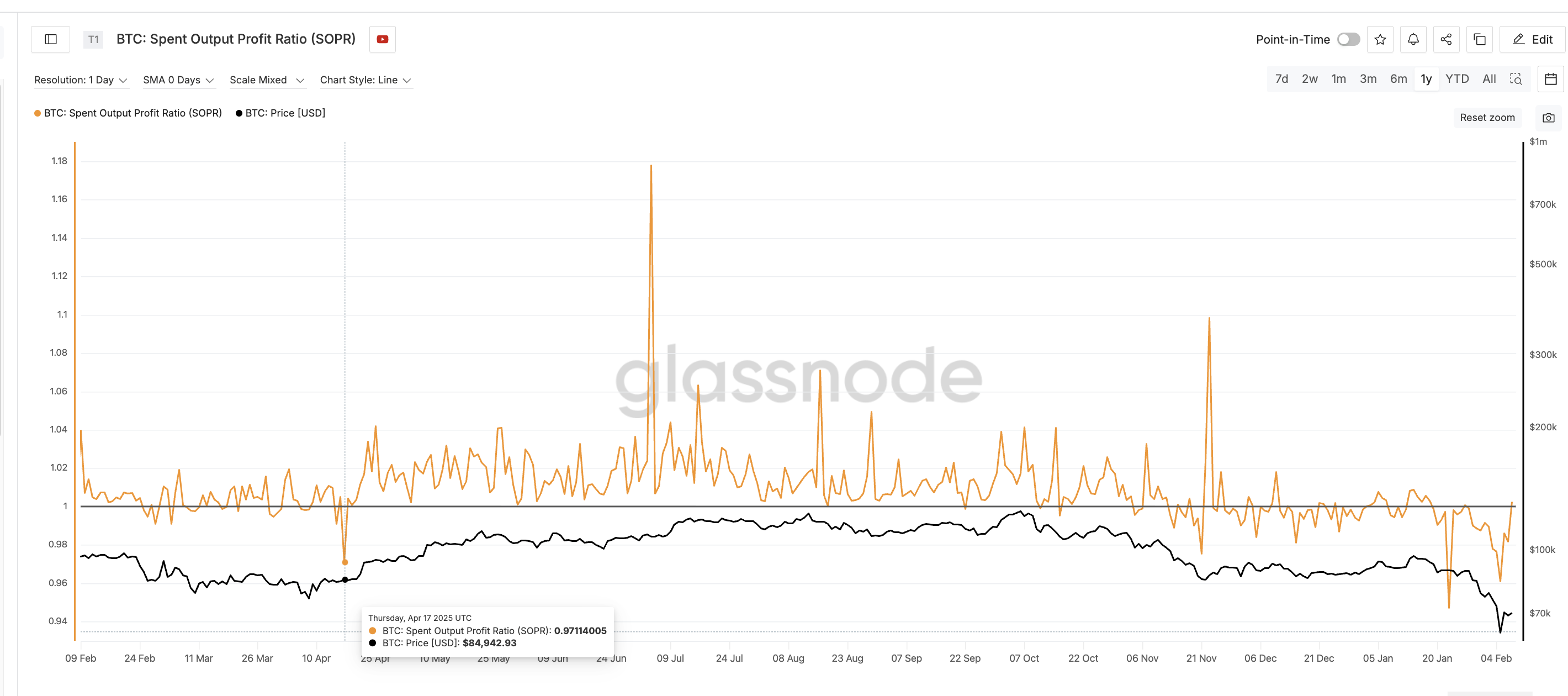

सितंबर के आखिर से अक्टूबर की शुरुआत तक, Spent Output Profit Ratio (SOPR), जो बताता है कि कॉइन्स प्रॉफिट या लॉस में बेचे गए हैं, 1.00 के आसपास से बढ़कर लगभग 1.04 हो गया, साथ में बार-बार spikes देखी गईं। इससे मालूम होता है कि ज़्यादा कॉइन्स प्रॉफिट में बिक रहे थे।

महत्वपूर्ण बात यह है कि, ऐसा तब हुआ जब exchange inflow कम था। शुरुआती खरीदार (संभवत: पहले से exchang पर मौजूद सप्लाई) चुपचाप प्रॉफिट बुक कर रहे थे, बिना कोई बड़ा selling pressure ट्रिगर किए। और BTC उस वक्त पहले से ही ऑल-टाइम हाई पर था।

यह पैटर्न दिखाता है कि शुरुआती participants से late entrants तक धीरे-धीरे ट्रांसफर हुआ, जैसा कि लोकल टॉप्स के पास अक्सर देखा जाता है।

शॉर्ट-टर्म होल्डर्स ने कैपिटुलेशन से पॉजिटिव सोच की तरफ रुख किया (27 सितंबर – 6 अक्टूबर)

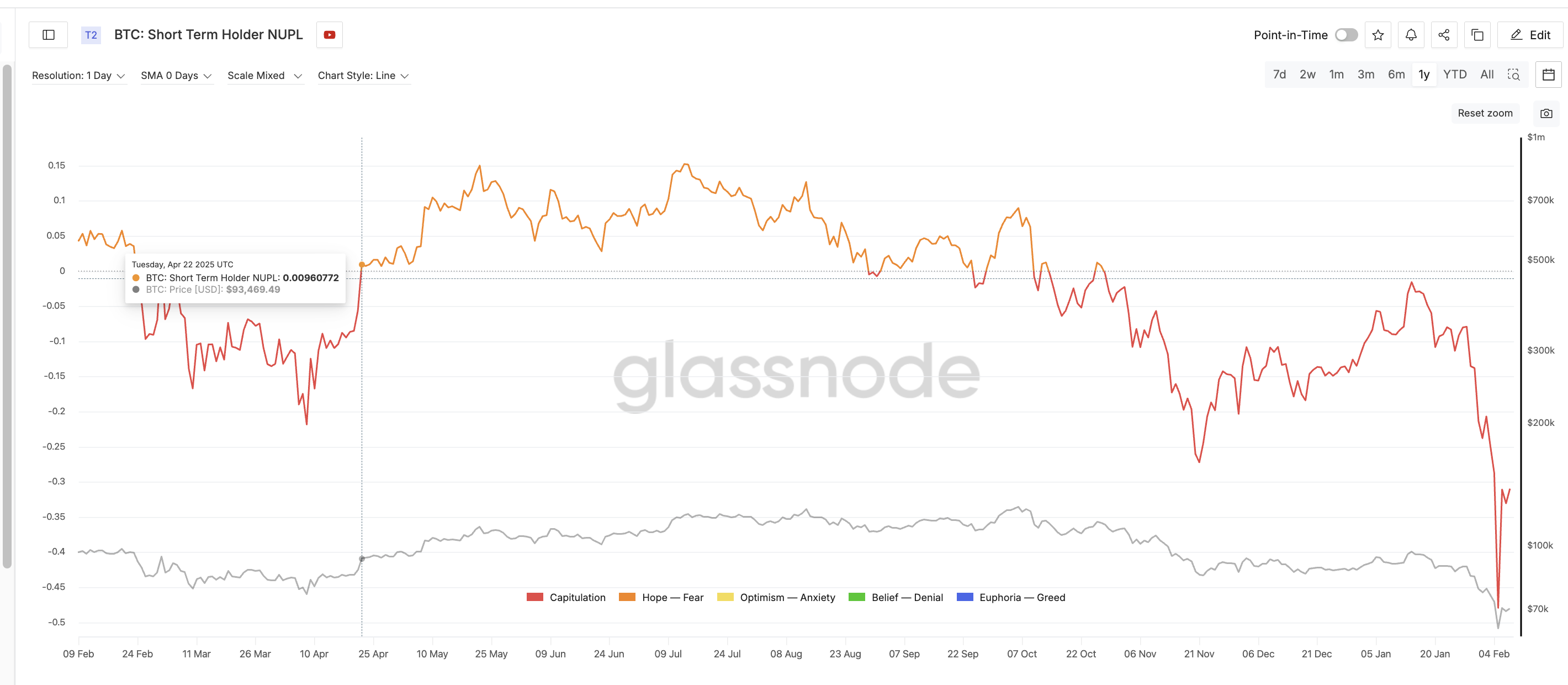

शॉर्ट-टर्म होल्डर NUPL (नेट अनरियलाइज्ड प्रोफिट/लॉस), जो पेपर प्रॉफिट या लॉस को मापता है, ने सबसे स्पष्ट चेतावनी संकेत दिया था। 27 सितंबर को STH-NUPL लगभग -0.17 के पास था, जो हाल ही में कैपिटुलेशन को दर्शाता है। 6 अक्टूबर तक, यह बढ़कर लगभग +0.09 हो गया।

दस दिनों से भी कम में, हाल के खरीदार भारी घाटे से सीधे प्रॉफिट में आ गए।

इतने तेजी से बदलाव खतरनाक होते हैं। घाटे से निकलने के बाद, ट्रेडर्स अक्सर पुलबैक को लेकर बहुत सेंसिटिव हो जाते हैं और छोटे मुनाफे को बचाने के लिए सेलिंग करने लगते हैं, जिससे अचानक सेल-ऑफ़ का रिस्क बढ़ जाता है।

सेंटिमेंट बेहतर होते ही, लीवरेज भी लगातार बढ़ती गई। ओपन इंटरेस्ट रिकॉर्ड स्तरों में से एक पर पहुंच गई, जब SOPR और NUPL दोनों रोल-ओवर होने लगे। BTC exchange में inflows सुस्त बने रहे, जिससे रिस्क derivatives मार्केट में केंद्रित रहा।

एक्सपोजर कम करने की बजाय, ट्रेडर्स ने इसे और बढ़ा दिया। इस असंतुलन से मार्केट की संरचना कमजोर हो गई।

ब्रेकडाउन से पहले मोमेंटम कमजोर (जुलाई से अक्टूबर)

तकनीकी मोमेंटम कई महीनों से कमजोर हो रहा था। मिड-जुलाई से अक्टूबर की शुरुआत तक, Bitcoin ने एक स्पष्ट बियरिश RSI डाइवर्जेन्स बनाया। प्राइस ने ऊंचे हाई बनाए, जबकि मोमेंटम इंडिकेटर (Relative Strength Index) ने नीचे के हाई दिखाए।

यह सिग्नल करता है कि डिमांड ऊपर से कमजोर हो रही है। अक्टूबर की शुरुआत तक, रैली का सपोर्ट ऑर्गेनिक खरीदारी के बजाय लीवरेज से ज्यादा आ रहा था, और मोमेंटम इंडिकेटर ने इसे साबित कर दिया।

Defense Phase और Structural Breakdown (6 Oct → 9 Oct)

6 अक्टूबर के बाद, प्राइस का मोमेंटम धीमा पड़ गया और सपोर्ट लेवल्स की टेस्टिंग हुई। इसके बावजूद, ओपन इंटरेस्ट उच्च स्तर पर बनी रही और फंडिंग रेट्स, जो फ्यूचर्स पोजिशन होल्ड करने की लागत को दर्शाती हैं, पॉजिटिव रहीं। ट्रेडर्स ने पोजिशन डिफेंड कीं, बाहर निकलने की बजाय शायद उन्होंने मार्जिन जोड़ा।

Chen ने यह भी बताया कि पोजिशन डिफेंड करने की कोशिशें अक्सर सिस्टमेटिक रिस्क को बढ़ाती हैं:

“जब पोजिशन लिक्विडेशन के करीब होती हैं, तब ट्रेडर्स अक्सर मार्जिन जोड़ते हैं… व्यक्तिगत रूप से यह समझ में आता है, लेकिन सिस्टम के लिहाज से यह नाजुकता बढ़ा देता है… जब ये लेवल्स फेल हो जाते हैं, तो अनवाइंडिंग धीरे-धीरे नहीं, बल्कि एक दम से होता है—यह एक कैस्केड बन जाता है,” उन्होंने इसे बड़े कैस्केड का मुख्य कारण बताया।

ज्यादा मार्जिन ने आखिरकार और गहरी क्रैश ला दी।

10 October — ट्रिगर और कैस्केड

10 अक्टूबर को जब टैरिफ से जुड़ी न्यूज़ आई, तो कमजोर स्ट्रक्चर पूरी तरह बैठ गया।

प्राइस नीचे टूट गई, लीवरेज्ड पोजिशन्स में नुकसान बढ़ा और मार्जिन कॉल्स तेज़ हो गईं। ओपन इंटरेस्ट अचानक गिर गई और एक्सचेंज इनफ्लो बढ़ गया।

मजबूरी में की गई शॉर्ट सेलिंग ने फीडबैक लूप बना दिया, जिससे क्रिप्टो इतिहास में सबसे बड़ी लिक्विडेशन कैस्केड हुई।

BitMEX के CEO Stephan Lutz ने BeInCrypto को दिए एक्सक्लूसिव बयान में कहा कि लिक्विडेशन साइकिल्स, जरूरत से ज्यादा रिस्क लेने के टाइम बार-बार आती हैं:

“आमतौर पर, लिक्विडेशन्स हमेशा चक्र के साथ आती हैं जब लालच वाला समय होता है… ये मार्केट हेल्थ के लिए अच्छी होती हैं…,” उन्होंने बताया।

Chen ने चेतावनी दी कि लिक्विडेशन डेटा को क्रैश के असली कारण से भ्रमित नहीं करना चाहिए।

“लिक्विडेशन… एक एक्सेलेरेंट है, इग्निशन नहीं… ये दिखाते हैं कि कहां रिस्क गलत तरीके से प्राइस किया गया था… और असल में नीचे कितनी कम लिक्विडिटी थी।”, उसने कहा।

क्या इस लॉन्ग liquidation cascade की पहले से उम्मीद की जा सकती थी

अक्टूबर की शुरुआत तक, कई लॉन्ग स्क्वीज़ वार्निंग सिग्नल पहले से ही दिख रहे थे:

- सितंबर के आखिरी दिनों से तेज़ प्राइस एक्सटेंशन

- ओपन इंटरेस्ट लगभग रिकॉर्ड स्तर पर

- बढ़ता हुआ SOPR, यानी प्रॉफिट-टेकिंग हो रही है

- STH-NUPL कुछ ही दिनों में पॉजिटिव होना

- कम एक्सचेंज इंफ्लो, जिससे डेरिवेटिव्स में रिस्क कंसंट्रेट होता है

- लॉन्ग-टर्म RSI डाइवर्जेंस

अलग-अलग देखें तो ये संकेत निर्णायक नहीं थे, लेकिन जब इन्हें एक साथ देखें तो बाजार ओवरलिवरेज्ड, इमोशनली अनस्टेबल और स्ट्रक्चरली कमजोर दिख रहा था।

Lutz ने यह भी जोड़ा कि हाल की कैस्केड्स ने रिस्क मैनेजमेंट में मौजूद कमज़ोरियों को उजागर किया है।

“इस सायकल की आलोचना लीवरेज पर नहीं, बल्कि रिस्क मैनेजमेंट और कड़े अप्रोच की कमी पर है…”

अक्टूबर 2025 की गिरावट एक क्लियर सीक्वेंस के बाद आई:

प्राइस एक्सटेंशन → ओपन इंटरेस्ट एक्सपेंशन → SOPR में बढ़ोतरी (सिलेक्टिव प्रॉफिट-टेकिंग) → NUPL की तेज रिकवरी (शॉर्ट-टर्म ऑप्टिमिज़म) → लॉन्ग-टर्म RSI डाइवर्जेंस (कमजोर पड़ता मोमेंटम) → मार्जिन के जरिए लीवरेज डिफेंस → एक्सटर्नल कैटेलिस्ट → लिक्विडेशन कैस्केड

April 23, 2025 — बड़ी शॉर्ट लिक्विडेशन कैस्केड के इशारे पहले ही मिलने लगे

23 अप्रैल 2025 को, Bitcoin में तेज़ उछाल आई, जिससे एक ही सेशन में $600 मिलियन से ज्यादा के शॉर्ट लिक्विडेशन ट्रिगर हो गए। ये रैली भले अचानक लगी हो, लेकिन ऑन-चेन और डेरिवेटिव्स डेटा बताते हैं कि शुरुआती अप्रैल की सेल-ऑफ़ के बाद कई हफ्तों से एक कमजोर मार्केट स्ट्रक्चर बन रहा था।

तकनीकी रिवर्सल हुआ, लेकिन कन्फर्मेशन नहीं मिली (फरवरी के अंत से अप्रैल की शुरुआत)

फरवरी के अंत से अप्रैल की शुरुआत तक Bitcoin लगातार लोअर लो बना रहा था। लेकिन 12-घंटे के चार्ट पर मोमेंटम इंडिकेटर, Relative Strength Index (RSI), ने bullish divergence बनाई, जिसमें प्राइस गिरने के बावजूद RSI ने हायर लो दिखाए। इससे यह संकेत मिला कि सेलिंग प्रेशर कमजोर पड़ रहा था।

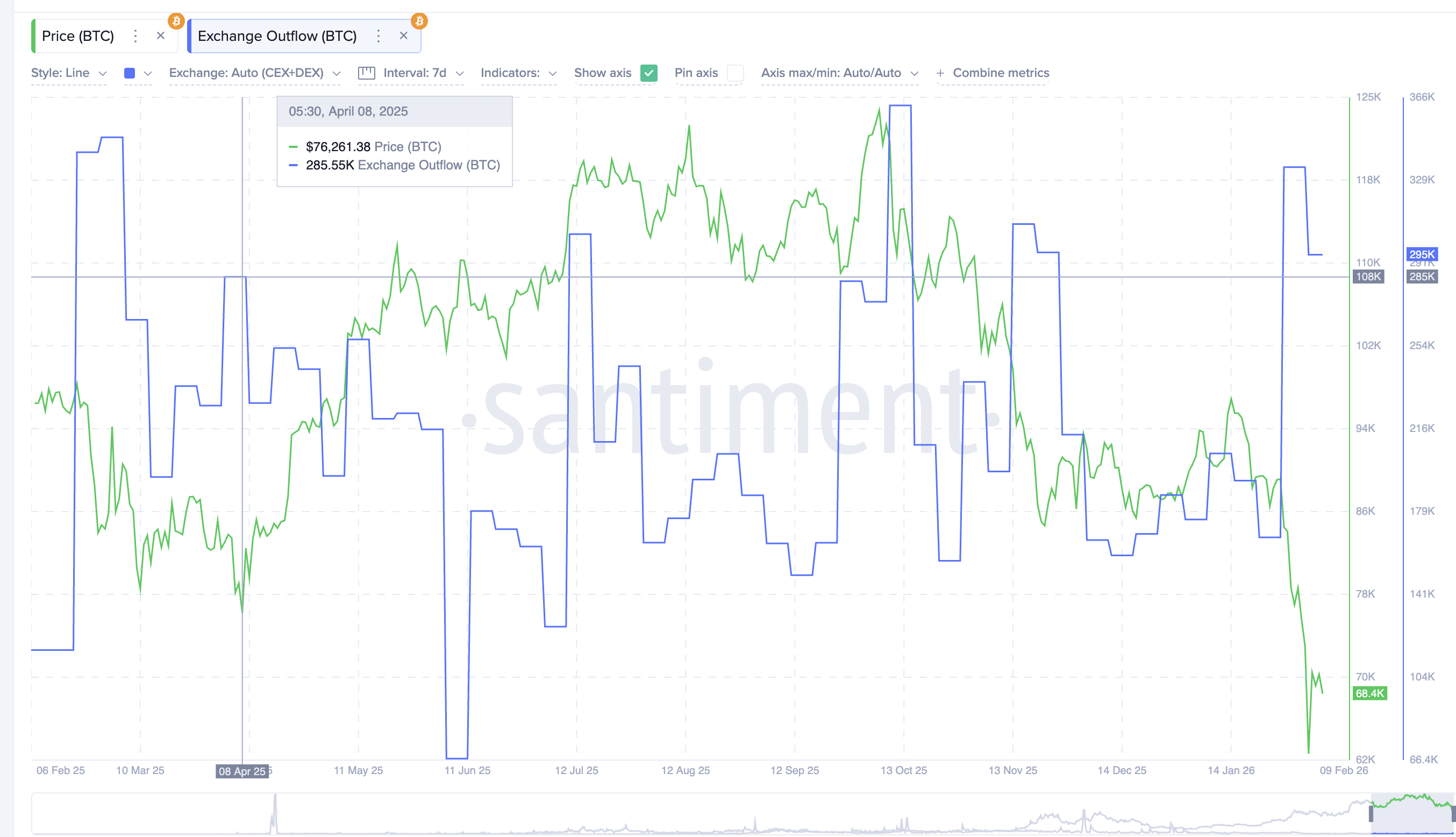

इसके बावजूद, exchange ऑउटफ्लो, जो exchanges से कॉइन्स के स्टोरेज के लिए निकलने को मापता है, लगातार गिरता रहा। मार्च की शुरुआत में करीब 348,000 BTC से यह 8 अप्रैल तक लगभग 285,000 BTC के पास आ गया।

यह दर्शाता है कि dip खरीदने वाले निवेशकों में हिचकिचाहट थी और accumulation सीमित ही रहा। टेक्निकल reversal को बड़े स्तर पर नजरअंदाज किया गया।

8 अप्रैल के लो के बाद बियरिश पोजिशनिंग (शुरुआत से मिड-अप्रैल)

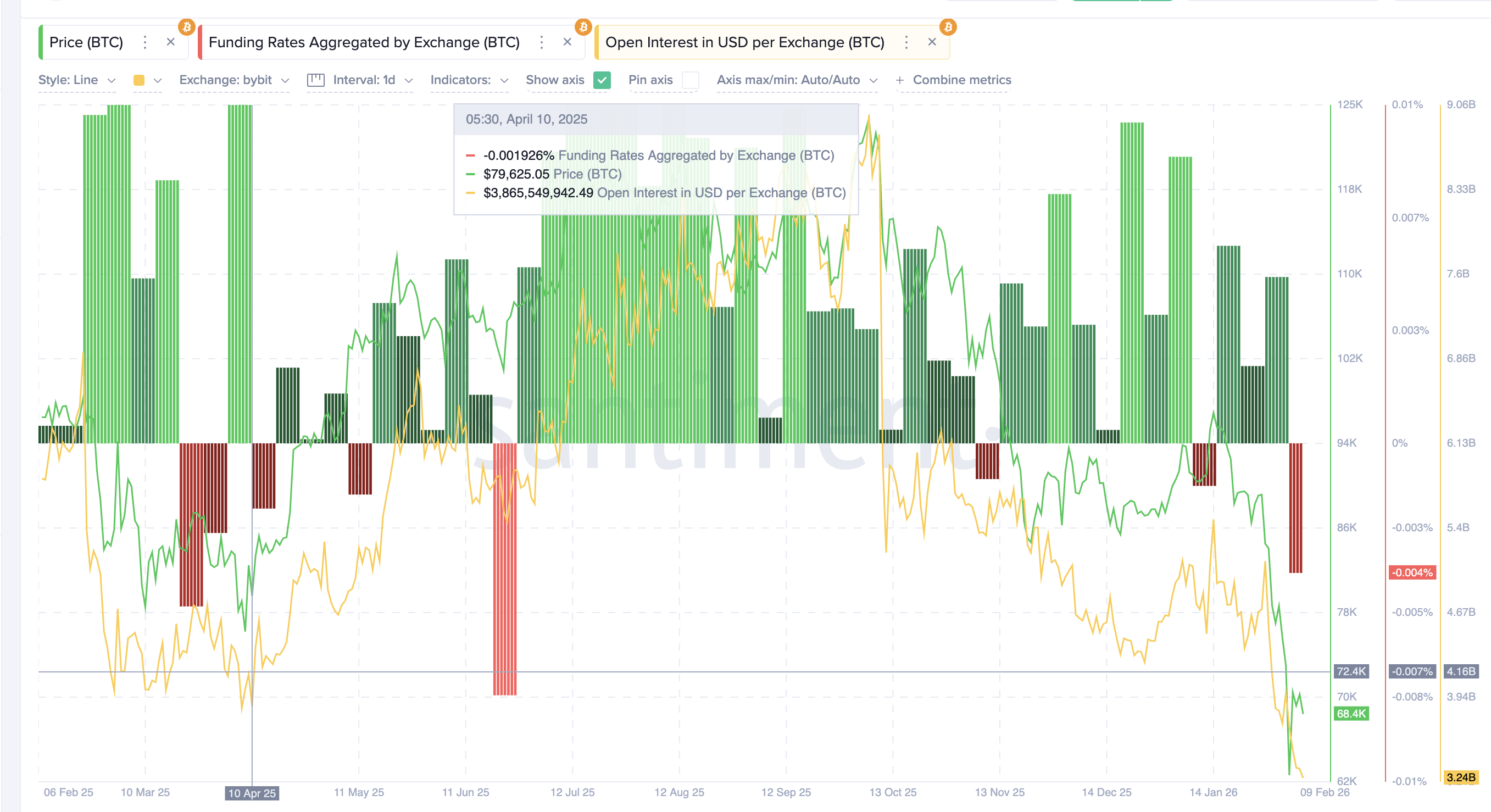

8 अप्रैल को, Bitcoin ने लोकल बॉटम लगभग $76,000 के पास बनाया। रिस्क कम करने की बजाय, ट्रेडर्स ने bearish exposure बढ़ा दिया। फंडिंग रेट्स निगेटिव हो गए, जिससे पता चलता है कि शॉर्ट bias काफ़ी स्ट्रॉन्ग था। इसी समय, ओपन इंटरस्ट, यानी डेरिवेटिव्स कॉन्ट्रैक्ट्स का कुल मूल्य, बढ़कर $4.16 बिलियन (सिर्फ Bybit पर) तक पहुंच गया।

यह दर्शाता है कि नया लीवरेज मुख्य तौर पर शॉर्ट साइड पर बन रहा था। ज्यादातर ट्रेडर्स को भरोसा था कि रैली टिक नहीं पाएगी और प्राइस और नीचे जाएगी।

मिड-अप्रैल तक exchange ऑउटफ्लो घटकर 227,000 BTC तक पहुंच गया, जिससे यह कंफर्म हुआ कि spot accumulation काफी कमजोर रहा। रिटेल और इंस्टीट्यूशनल दोनों तरह के participants बियरिश ही बने रहे।

On Chain बेचने की थकावट (8 अप्रैल → 17 अप्रैल)

ऑन-चेन डेटा से दिखा कि सेलिंग प्रेशर कम हो रहा था।

Spent Output Profit Ratio (SOPR) 1 के पास या उससे नीचे था और प्रोफिट/लॉस में बड़ी मूवमेंट्स नहीं टिक पा रही थीं। इसका मतलब है कि घाटे में बेचने की स्पीड धीमी हो गई है, चाहे खरीदारी की रफ्तार तेज़ न हो। यह किसी बॉटम का क्लासिक साइन है।

शॉर्ट-टर्म होल्डर नेट अनरियलाइज़्ड प्रॉफिट/लॉस (STH-NUPL), जो यह मापता है कि हालिया खरीदार प्रॉफिट में हैं या लॉस में, निगेटिव जोन में ही रहा। ये लगातार कैपिट्युलेशन ज़ोन में बना हुआ था और सिर्फ हल्की रिकवरी दिखी, जिससे पता चलता है कि निवेशकों का कॉन्फिडेंस कम है और ऑप्टिमिज़्म भी सीमित है।

इन संकेतों से साफ पता चलता है कि डिमांड में ताजगी के बजाय थकावट दिखी है।

Compression और Structural Imbalance (Mid April)

मध्य अप्रैल तक, Bitcoin एक छोटे ट्रेडिंग रेंज में आ गया। वोलैटिलिटी कम हो गई, जबकि ओपन इंटरेस्ट हाई बना रहा और फंडिंग भी ज़्यादातर निगेटिव रही। शॉर्ट्स काफी बढ़ गई थीं, फिर भी प्राइस नीचे टूट नहीं सकी और धीरे-धीरे स्थिर होने लगी।

जबकि सेलिंग प्रेशर कम हो रहा था (SOPR स्टेबल हो रहा था), लेकिन स्पॉट में कोई बड़ी खरीदारी नहीं दिखी (कम आउटफ्लो), मार्केट डेरिवेटिव्स पोजिशनिंग पर ज्यादा निर्भर हो गया। खरीदार हिचकिचाहट दिखा रहे थे, वहीं बियरिश लीवरेज कमजोर डाउनसाइड मोमेंटम के बावजूद बढ़ रही थी। इस असंतुलन के कारण मार्केट स्ट्रक्चरली अनस्टेबल हो गया।

23 अप्रैल — Trigger और शॉर्ट स्क्वीज

22–23 अप्रैल तक, STH-NUPL फिर से पॉजिटिव जोन की ओर बढ़ गया (जैसा कि ऊपर दिखाया गया है), यह दिखाता है कि हाल के खरीदारों को फिर से थोड़े-बहुत प्रॉफिट मिल गए हैं। अब कुछ होल्डर्स स्ट्रेंथ में सेल कर पा रहे थे, जबकि ज्यादातर ट्रेडर्स ने अभी भी इस रिकवरी को अस्थायी माना और शॉर्ट पोजिशन जोड़ना जारी रखा।

खास बात यह है कि ऐसा ही एक NUPL रिकवरी अक्टूबर 2025 के लॉन्ग फ्लश से पहले भी दिखा था। फर्क केवल सिचुएशन का था। अक्टूबर में, शॉर्ट-टर्म होल्डर्स के प्रॉफिटेबल होने से ट्रेडर्स को और लॉन्ग पोजिशन लेने की हिम्मत मिली थी क्योंकि उन्हें प्राइस अपसाइड की उम्मीद थी। अप्रैल में, ऐसी ही हल्की प्रॉफिट वापसी से ट्रेडर्स ने शॉर्ट पोजिशन लेना शुरू कर दिया, क्योंकि करेक्टिव मार्केट में उन्होंने इस रिकवरी को अस्थायी मानकर फिर से गिरावट की उम्मीद में बेटिंग की।

इस मिश्रण ने लिक्विडिटी को और टाइट कर दिया और बियरिश पोजिशनिंग बढ़ा दी। जब प्राइस ऊपर गया, तो कई स्टॉप लॉस ट्रिगर हो गए, शॉर्ट कवरिंग तेज़ी से हुई और ओपन इंटरेस्ट में तेज गिरावट आई। फोर्स्ड बायिंग ने एक फीडबैक लूप बना दिया, साथ ही एक पॉजिटिव टैरिफ से जुड़ा ट्वीट आया, जिसने 2025 के सबसे बड़े शॉर्ट लिक्विडेशन इवेंट्स में से एक को जन्म दिया।

क्या ये शॉर्ट स्क्वीज पहले से समझी जा सकती थी

मिड-अप्रैल तक कई चेतावनी संकेत दिखने लगे थे:

- फरवरी के आखिर से Bullish RSI डाइवर्जेंस

- लगातार नेगेटिव फंडिंग रेट्स

- अप्रैल के लो के बाद बढ़ता ओपन इंटरेस्ट

- कमज़ोर exchange ऑउटफ्लो और सीमित accumulation

- SOPR का 1 के करीब स्थिर रहना

- STH-NUPL का capitulation में अटका रहना

अलग-अलग देखें तो ये संकेत लंबे समय तक कन्क्लूसिव नहीं लगे। लेकिन एक साथ देखने पर साफ था कि मार्केट में शॉर्ट्स काफी भरे हुए थे, सेलिंग अब थम चुकी थी और डाउनसाइड मोमेंटम भी खोने लगा था।

अप्रैल 2025 की squeeze में यह स्पष्ठ सीक्वेंस देखने को मिली:

मोमेंटम डाइवर्जेंस → अविश्वास → शॉर्ट बढ़ना → सेलिंग का थमना (SOPR exhaustion) → प्राइस कम्प्रेशन → पोजिशनिंग असंतुलन → शॉर्ट लिक्विडेशन कैस्केड।

लगातार लिक्विडेशन साइकिल्स को लेकर Chen ने कहा कि ट्रेडर्स का व्यवहार हमेशा आश्चर्यजनक रूप से एक जैसा रहता है।

“कम वॉलेटिलिटी के पीरियड्स में ओवरकॉन्फिडेंस आ जाता है… लिक्विडिटी को स्टेबिलिटी समझ लिया जाता है… वॉलेटिलिटी उम्मीदों को रीसेट कर देती है… हर साइकिल एक्स्ट्रा लीवरेज को साफ कर देती है,” उन्होंने जोड़ा।

इन case studies से फ्यूचर liquidation cascade risk के बारे में क्या पता चलता है

अक्टूबर 2025 और अप्रैल 2025 की इवेंट्स दिखाती हैं कि लीवरेज और ऑन-चेन व्यवहार में मापनीय बदलावों ने बड़े लिक्विडेशन कैस्केड्स को जन्म दिया। सबसे जरूरी बात, ये कैस्केड सिर्फ मेजर मार्केट टॉप या बॉटम पर नहीं होते हैं। ऐसा तब भी होता है जब लीवरेज कंसन्ट्रेट हो जाता है और स्पॉट पार्टिसिपेशन कमजोर पड़ जाता है — चाहे वह रिलीफ रैली हो या करेक्टिव बाउंस।

दोनों ही मामलों में, ये संकेत लिक्विडेशन के पीक से 7–20 दिन पहले दिखने लगे थे।

अक्टूबर 2025 में, Bitcoin लगभग $109,000 से बढ़कर नौ दिनों में $126,000 तक पहुंच गया, और ओपन इंटरेस्ट लगभग $38 बिलियन से बढ़कर $47 बिलियन से ज्यादा हो गया। exchange inflows 30,000 BTC से नीचे आ गए, SOPR 1.04 से ऊपर चला गया और शॉर्ट-टर्म होल्डर NUPL -0.17 से पॉजिटिव में आ गया, वह भी सिर्फ दस दिनों में। यह दिखाता है कि कितना तेज लीवरेज बढ़ा और लोकल पीक पर ऑप्टिमिज़्म आ गया।

अप्रैल 2025 में, Bitcoin का बॉटम लगभग $76,000 के पास रहा, वहीं फंडिंग नेगेटिव ही रही और ओपन इंटरेस्ट वापस बढ़कर $4.16 बिलियन के करीब आ गया। exchange ऑउटफ्लो लगभग 348,000 BTC से गिरकर 227,000 BTC के पास आ गया। SOPR 1 के आसपास थमा रहा और STH-NUPL नेगेटिव रहा, ठीक squeeze से पहले तक। यह दिखाता है कि सेलिंग थम गई थी और शॉर्ट एक्सपोजर बढ़ता जा रहा था।

भले ही मार्केट के फेज़ अलग-अलग हों, दोनों कैस्केड्स में तीन समान चीज़ें दिखीं। पहली, ओपन इंटरेस्ट बढ़ा जबकि स्पॉट फ्लो कमजोर रहा। दूसरी, फंडिंग कई दिनों तक एकतरफा रही। तीसरी, शॉर्ट-टर्म होल्डर NUPL में मजबूरी लिक्विडेशन से ठीक पहले तेज़ी से बदलाव आया। और आखिर में, अगर टेक्निकल चार्ट पर रिवर्सल या बाउंस सेटअप दिखता है, तो लिक्विडेशन कैस्केड को ट्रैक करना और भी साफ हो जाता है।

ये पैटर्न्स मिड-ट्रेंड पुलबैक और राहत रैली के दौरान भी दिखते हैं। जब लीवरेज स्पॉट कॉन्फिडेंस से जल्दी बढ़ता है और ट्रेंडिंग पोजिशनिंग एक तरफा हो जाती है, तब लिक्विडेशन रिस्क बढ़ जाता है, चाहे प्राइस डायरेक्शन जो भी हो। ओपन इंटरेस्ट, फंडिंग, एक्सचेंज फ्लो, SOPR, और NUPL – इन सभी को साथ ट्रैक करने से आप रियल टाइम में ऐसे वल्नरेबल ज़ोन का पता आसानी से लगा सकते हैं।