Uptober बस एक दिन दूर है, और Bitcoin (BTC) और व्यापक क्रिप्टो मार्केट के लिए आशावाद उच्च स्तर पर है।

जैसे ही इंडस्ट्री साल के दसवें महीने में प्रवेश कर रही है, 10 प्रमुख आंतरिक, मैक्रो, तकनीकी, और ऑन-चेन संकेतों का संरेखण यह सुझाव देता है कि क्रिप्टो मार्केट अक्टूबर में महत्वपूर्ण अपवर्ड के लिए तैयार हो सकता है।

क्या October ‘Uptober’ की उम्मीदों पर खरा उतरेगा? 10 संकेत आगे रैली का इशारा करते हैं

पहले आशाजनक संकेत मार्केट संकेतों से उभर रहे हैं, जहां लिक्विडिटी, सेंटिमेंट, और सीजनलिटी ट्रेंड्स Bulls के पक्ष में संरेखित हो रहे हैं।

1. Bitcoin के ऐतिहासिक अक्टूबर पैटर्न्स

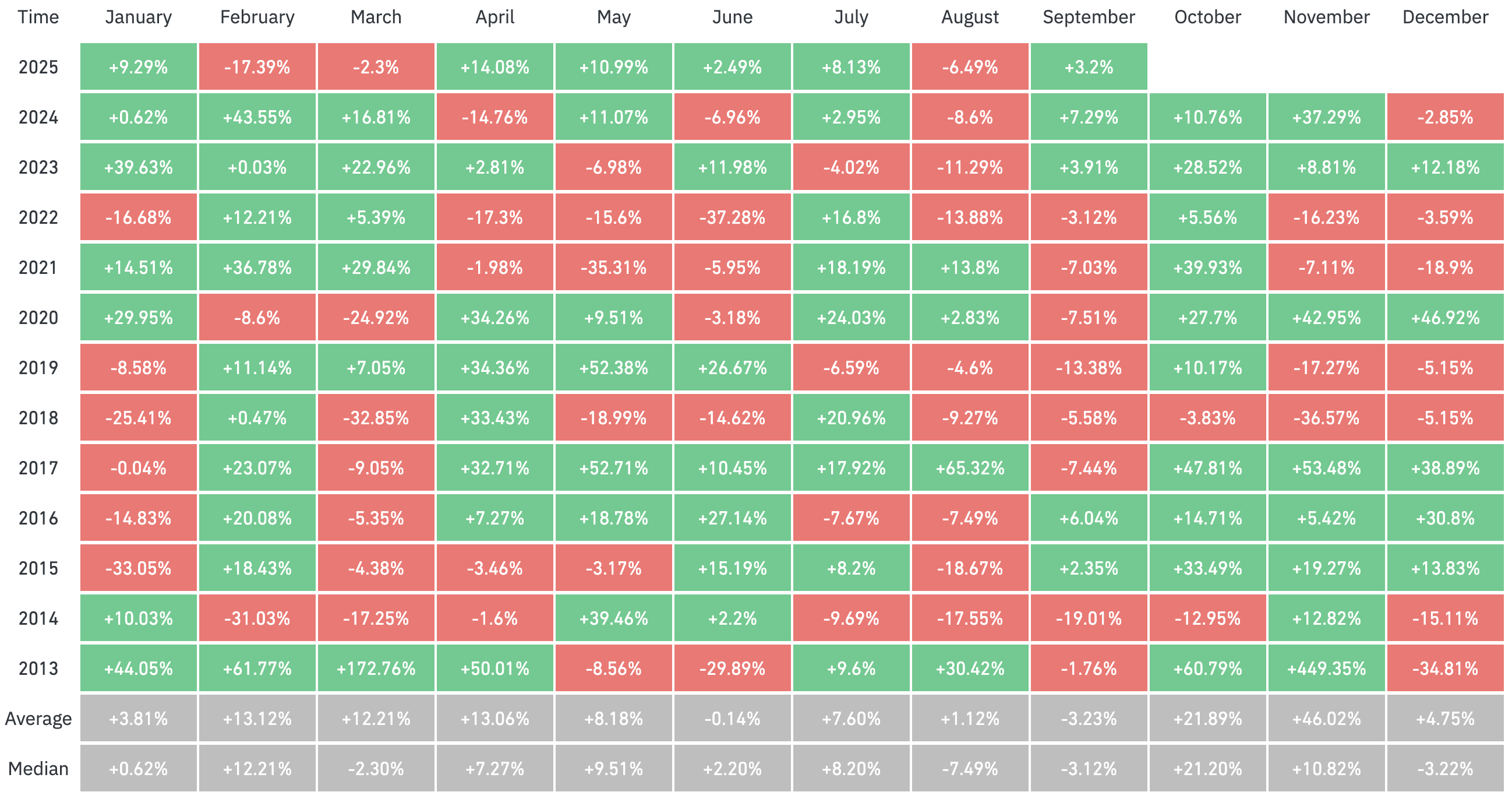

सीजनल दृष्टिकोण से, अक्टूबर Bitcoin के लिए बुलिश महीना रहा है। सबसे बड़ी क्रिप्टोकरेन्सी ने औसतन 21.89% रिटर्न पोस्ट किया है, पिछले 12 वर्षों में 10 बार महीने को हरे रंग में बंद किया है।

ध्यान देने योग्य बात यह है कि इस बार, कई संकेत उभर रहे हैं जो यह दर्शा सकते हैं कि यह बुलिश ट्रेंड व्यापक मार्केट तक फैल सकता है।

2. SEC के ETF डेडलाइन्स

अक्टूबर में, SEC को कई altcoin exchange-traded funds (ETFs) पर निर्णय लेना है, जो मार्केट सेंटिमेंट के लिए प्रमुख उत्प्रेरक के रूप में कार्य कर सकते हैं।

“स्पॉट क्रिप्टो ETFs के लिए अगले कुछ सप्ताह बहुत महत्वपूर्ण हैं। SEC के कई फाइलिंग्स पर अंतिम समय सीमा आ रही है। इस सप्ताह Canary स्पॉट ltc ETF पर समय सीमा के साथ शुरू होता है। इसके बाद SOL, DOGE, XRP, ADA, & HBAR ETFs पर निर्णय होंगे (हालांकि SEC इनमें से किसी को भी कभी भी मंजूरी दे सकता है),” Nate Geraci ने पोस्ट किया।

मंजूरी से मार्केट में नया पूंजी प्रवाह हो सकता है, जिससे संभावित प्राइस रैलियां शुरू हो सकती हैं। कुछ altcoins जैसे XRP के लिए ऐतिहासिक बियरिश सीजनलिटी के बावजूद, ये उत्प्रेरक पिछले ट्रेंड्स को ओवरराइड कर सकते हैं।

3. स्टेबलकॉइन सप्लाई रिकॉर्ड हाई पर पहुंची

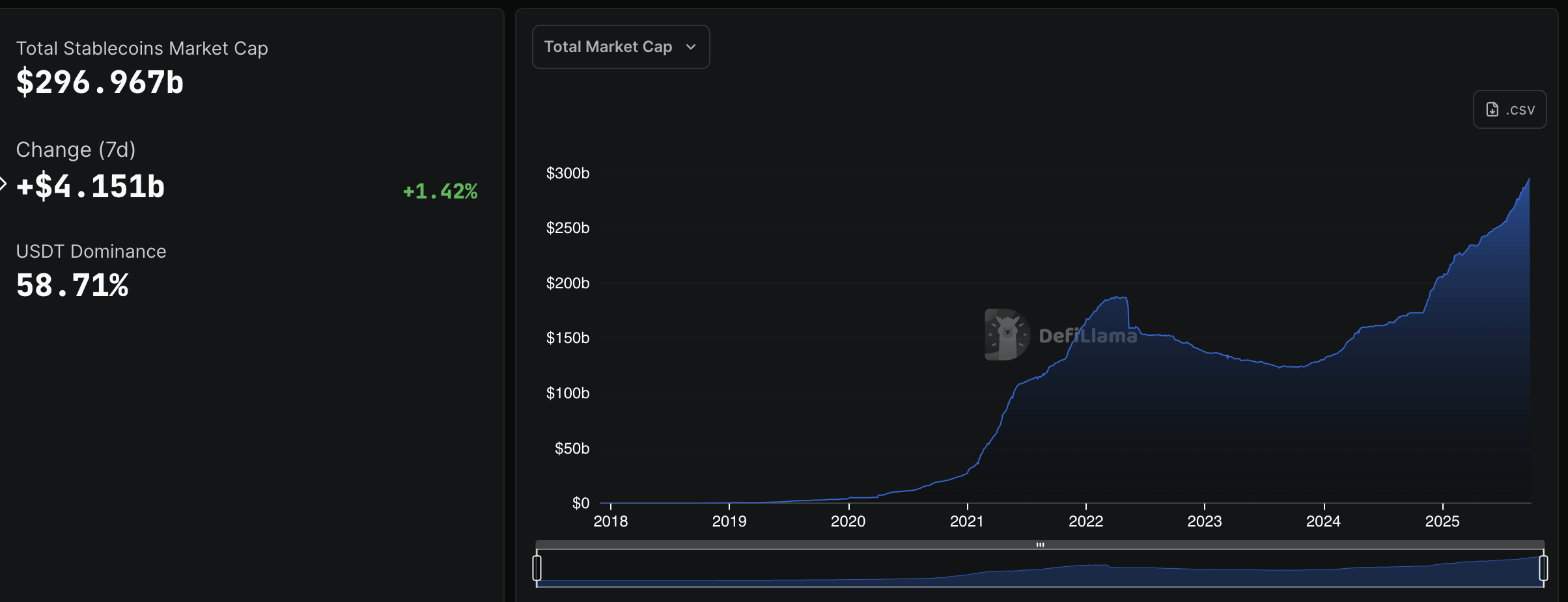

इसके अलावा, DefiLama डेटा ने दिखाया कि कुल स्टेबलकॉइन मार्केट कैपिटलाइजेशन लगभग $297 बिलियन के नए ऑल-टाइम हाई पर पहुंच गया है। यह उपलब्धि इकोसिस्टम में बढ़ती लिक्विडिटी को दर्शाती है, क्योंकि स्टेबलकॉइन्स अक्सर क्रिप्टो निवेशों के लिए ऑन-रैंप के रूप में कार्य करते हैं। उच्च सप्लाई आमतौर पर मार्केट विस्तार के साथ सहसंबंधित होती है, जिससे अक्टूबर संभावित इनफ्लो के लिए तैयार होता है।

4. घटती रिटेल हाइप

लिक्विडिटी के अलावा, सेंटिमेंट इंडिकेटर्स एक विपरीत बुलिश मोड़ जोड़ते हैं। ‘क्रिप्टो’, ‘altcoin’, और ‘Bitcoin’ जैसे शब्दों के लिए सर्च इंटरेस्ट घट रहा है, जो कम पब्लिक ध्यान को दर्शाता है। इस चरण में कम सोशल इंटरेस्ट को बुलिश माना जाता है, यह सुझाव देते हुए कि मार्केट अभी भी अपने चक्र के शुरुआती चरण में है, मुख्यधारा के निवेशकों के लौटने से पहले।

“हमारा डेटा बार-बार वही पैटर्न दिखाता है: आवेगपूर्ण निवेशक हमेशा बहुत देर से आते हैं। वे एक्सचेंज, कॉइन्स, या यहां तक कि ‘Satoshi Nakamoto कौन है?’ के बारे में रिसर्च करना शुरू करते हैं केवल बड़े मूव्स के बाद — फिर वे मैनिपुलेशन, नुकसान के बारे में रोते हैं, और दावा करते हैं कि मार्केट ने उन्हें बर्बाद कर दिया। लेकिन सच्चाई बहुत अलग है,” Joao Wedson, Alphractal के संस्थापक ने कहा।

5. Fed Rate कट की उम्मीदें

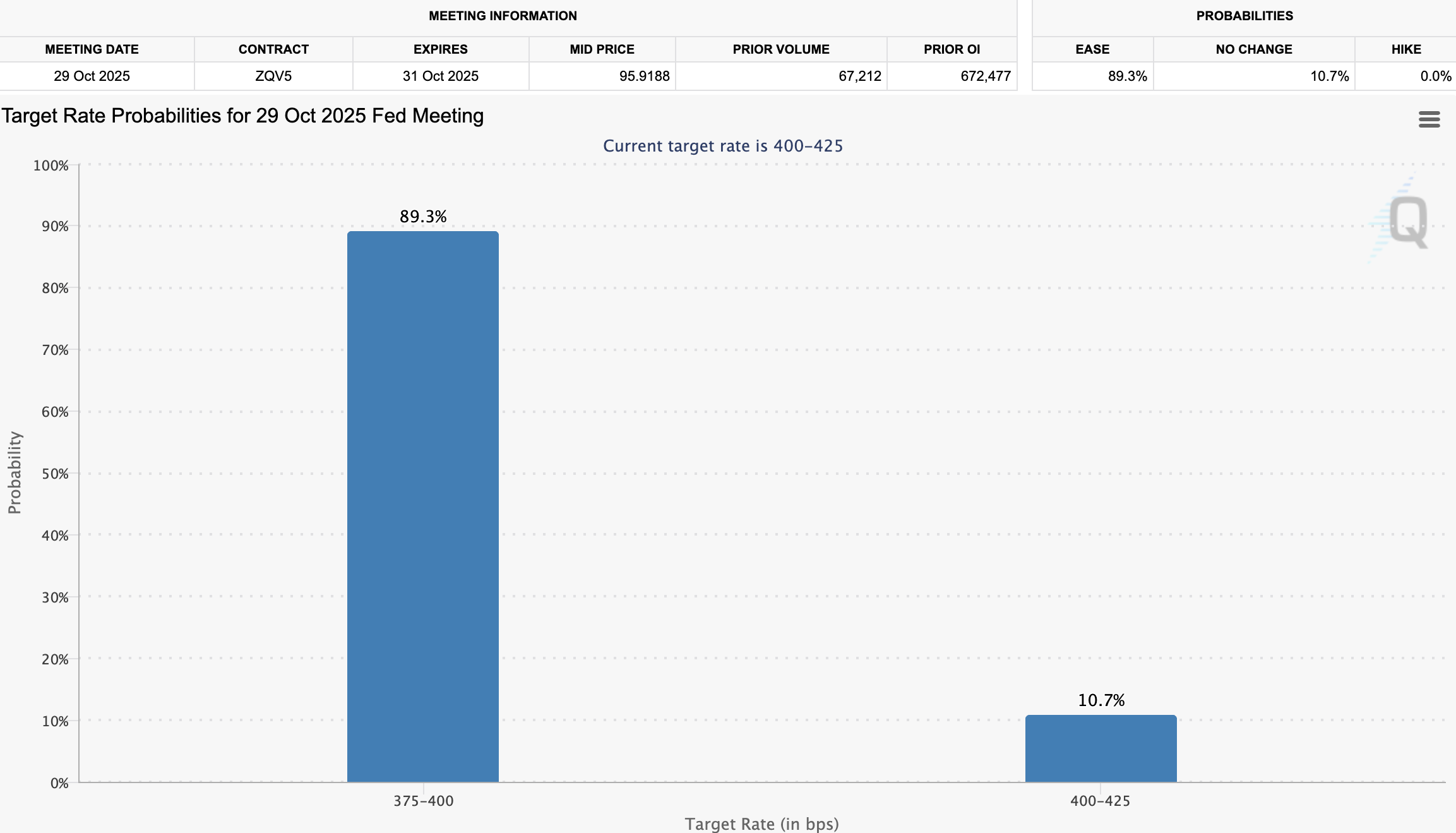

मैक्रोइकोनॉमिक स्थितियां भी आगामी महीने में क्रिप्टो मार्केट के लिए अनुकूल दिखाई दे रही हैं। CME FedWatch Tool के अनुसार, मार्केट्स 89.3% संभावना की कीमत लगा रहे हैं कि Fed अक्टूबर की बैठक में दरों में कटौती करेगा, हाल ही में सितंबर में उन्हें घटाने के बाद।

क्रिप्टो के लिए, Fed की एक और दर कटौती की उच्च संभावना एक बुलिश मैक्रो संकेत है। कम ब्याज दरें पारंपरिक सुरक्षित संपत्तियों जैसे बॉन्ड्स की अपील को कम करती हैं और जोखिम वाली संपत्तियों, जिसमें Bitcoin और altcoins शामिल हैं, की मांग को बढ़ाती हैं।

सस्ता उधार भी वित्तीय मार्केट्स में तरलता को बढ़ाता है, जो अक्सर क्रिप्टो में अधिक पूंजी के प्रवाह में बदल जाता है।

6. ग्लोबल M2 कोरिलेशन की पुनः शुरुआत

इसके अलावा, Global Macro Investor के संस्थापक और CEO, Raoul Pal ने नोट किया कि Bitcoin ने पहले ग्लोबल M2 मनी सप्लाई को 12 सप्ताह के अंतराल के साथ ट्रैक किया था। हालांकि, यह संबंध 16 जुलाई को टूट गया।

यह इसलिए हुआ क्योंकि US Treasury ने अपने Treasury General Account को पुनर्निर्माण करने के लिए $500 बिलियन के बॉन्ड्स जारी करके तरलता को समाप्त कर दिया। Pal ने सुझाव दिया कि खाता अब पर्याप्त रूप से ‘भर’ गया है।

इसलिए, वह उम्मीद करते हैं कि तरलता की कमी कम हो जाएगी। इससे Bitcoin को फिर से M2 का अनुसरण करने की अनुमति मिल सकती है।

7. Bitcoin का RSI संकेत

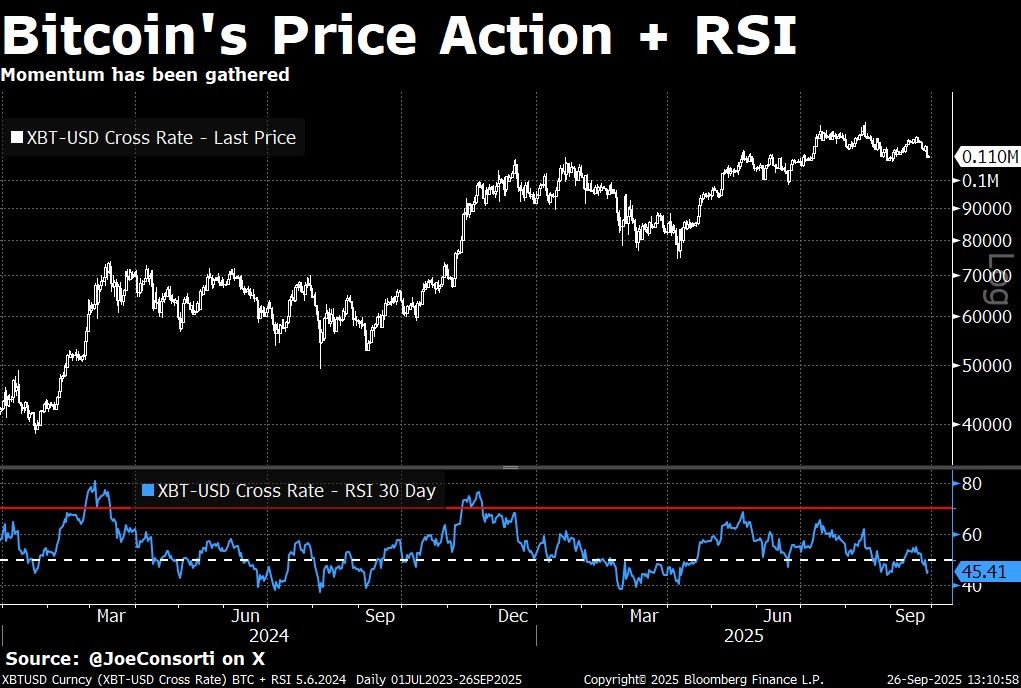

तकनीकी दृष्टिकोण से, Joe Consorti ने देखा कि Bitcoin का 30-दिन का Relative Strength Index (RSI) अप्रैल 2025 के निचले स्तर और सितंबर 2024 के प्री-Q4 निचले स्तर पर पहुंच रहा है। यह ओवरसोल्ड स्थिति मोमेंटम को इकट्ठा करने का संकेत देती है।

8. Altcoin मार्केट बुलिश स्ट्रक्चर्स

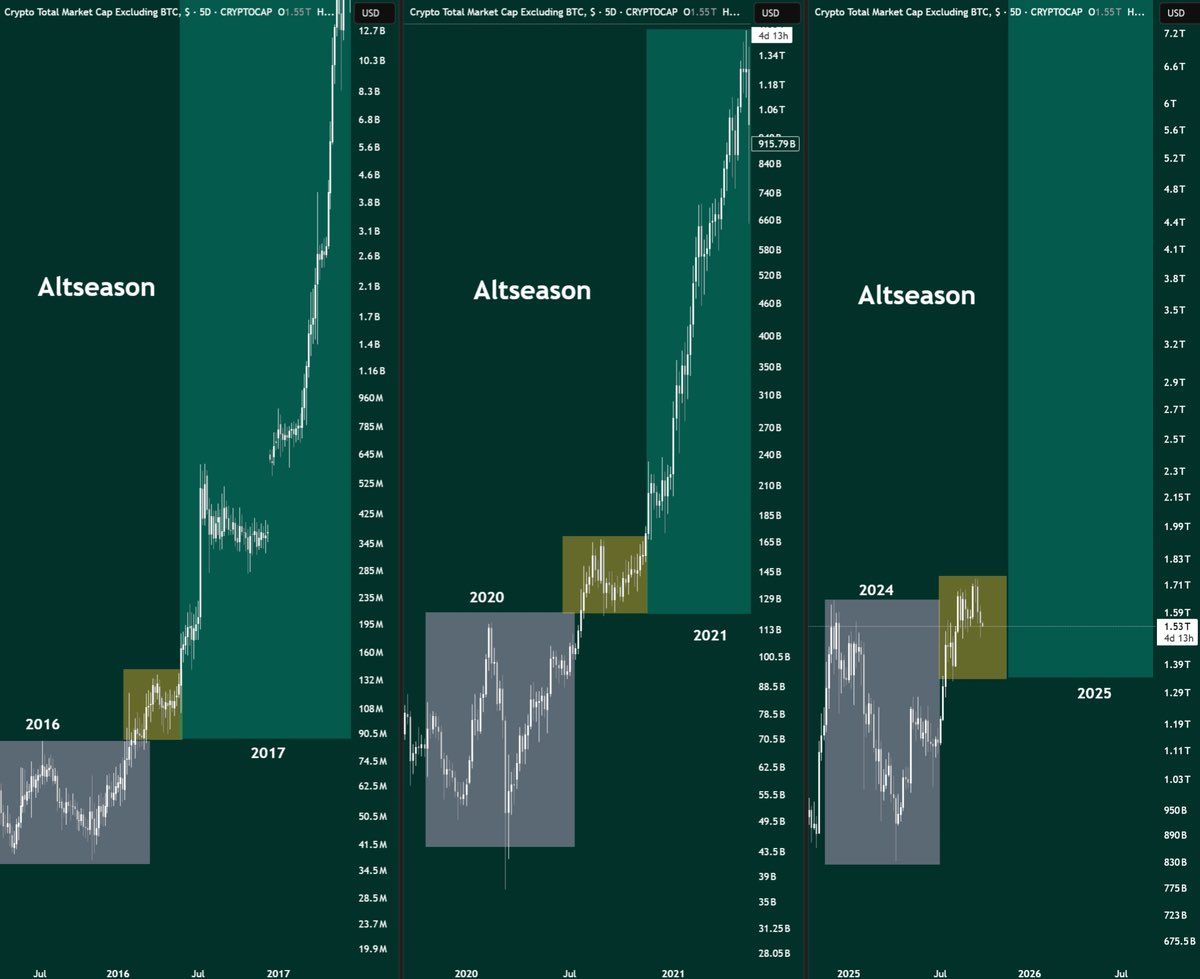

Altcoins के लिए, विश्लेषक वर्तमान मार्केट संरचना और 2017 और 2021 में देखे गए पैटर्न के बीच समानताएं खींच रहे हैं, जिनसे बड़े पैमाने पर रैलियां हुई थीं।

“Altseason Q4 में होगा। Uptober, Moonvember, और Pumpcember के लिए तैयार हो जाइए,” विश्लेषक Gordon ने भविष्यवाणी की।

इसके अलावा, Merlijn The Trader ने नोट किया कि altcoins ने अभी एक ‘cup and handle’ पैटर्न बनाया है। तकनीकी विश्लेषण में, इस पैटर्न को बुलिश कंटिन्यूएशन सेटअप माना जाता है। एक बार हैंडल पूरा हो जाने पर, यह अक्सर कंसोलिडेशन चरण के अंत और एक महत्वपूर्ण अपवर्ड ब्रेकआउट की संभावना का संकेत देता है।

“इसके बाद क्या आता है? पैराबोलिक मैनिया। मल्टी-ट्रिलियन कैप ही नियति है,” उन्होंने कहा।

9. ऑन-चेन सिग्नल्स से होल्डर की दृढ़ता उजागर

अंत में, ऑन-चेन संकेत Uptober रैली के लिए और अधिक आशावाद को बढ़ावा देते हैं। विश्लेषक Darkfost ने खुलासा किया कि wholecoiners के exchange इनफ्लो साइकिल के निम्न स्तर पर पहुंच गए हैं।

यह मेट्रिक, जो कम से कम एक पूरा Bitcoin रखने वाले पतों को ट्रैक करता है, यह सुझाव देता है कि धारक अपने कॉइन्स को बनाए रख रहे हैं।

“Binance पर, नवंबर 2023 में लगभग 11,500 BTC के औसत वार्षिक इनफ्लो के साथ चरम पर पहुंचने के बाद, यह आंकड़ा अब लगभग 7,000 BTC तक गिर गया है, जो एक नया साइकिल निम्न स्तर है। सभी exchanges पर यही प्रवृत्ति दिखाई देती है जहां औसत वार्षिक wholecoiner डिपॉजिट मई 2024 में 45,000 BTC से घटकर आज लगभग 30,000 BTC हो गए हैं। exchange डिपॉजिट में गिरावट होल्ड करने की मजबूत दृढ़ता का सुझाव देती है, जो यांत्रिक रूप से सेलिंग प्रेशर को कम करती है,” Darkfost ने पोस्ट किया।

इसके अलावा, लॉन्ग-टर्म निवेशकों के बीच लाभ लेने की प्रवृत्ति कम हो गई है, और धारक बिक्री से बच रहे हैं। ऑन-चेन डेटा, जिसमें Coin Days Destroyed (CDD) और Spent Output Profit Ratio (SOPR) शामिल हैं, ठंडी गतिविधि और घटती सेल-ऑफ़ दबाव को दर्शाता है। यह बुल मार्केट की अखंडता को मजबूत करता है और आगे की अपवर्ड की ओर इशारा करता है।

10. MVRV रेशियो न्यूट्रल जोन में पहुंचा

अंत में, MVRV (Market Value to Realized Value) अनुपात, जो Bitcoin के मार्केट मूल्य की तुलना वास्तविक मूल्य से करता है, 2.0 की ओर पीछे हट गया है।

“ऐतिहासिक रूप से, यह क्षेत्र न तो घबराहट और न ही उत्साह को दर्शाता है: निवेशक अभी भी स्वस्थ लाभ पर बैठे हैं, फिर भी मार्केट ओवरहीटेड स्थितियों से ठंडा हो गया है। प्रत्येक पिछले चक्र ने दिखाया है कि जब MVRV इस रेंज के आसपास कंसोलिडेट करता है, तो ट्रेंड अक्सर अपने सबसे मजबूत विस्तार चरण में प्रवेश करने से पहले रीसेट हो जाता है,” एक विश्लेषक ने दावा किया।

इन संकेतों को मिलाकर देखा जाए तो धारकों के बीच विश्वास मजबूत हो रहा है, सेल-ऑफ़ दबाव घट रहा है, और क्रिप्टो मार्केट अक्टूबर में आगे की अपवर्ड के लिए खुद को तैयार कर रहा है। फिर भी, रेग्युलेटरी झटके या मैक्रोइकोनॉमिक शॉक्स जैसे जोखिम महत्वपूर्ण कारक बने हुए हैं जिन पर ध्यान देना आवश्यक है।