अमेरिकी $ (USD) नए साल की शुरुआत एक अहम मोड़ पर कर रहा है। कई सालों तक चली लगातार मजबूती, जिसमें US ग्रोथ का बेहतर प्रदर्शन, आक्रामक Federal Reserve (Fed) टाइटनिंग और ग्लोबल रिस्क एवर्शन की लगातार घटनाएं शामिल थीं, उन वजहों का असर अब कम हो रहा है, लेकिन पूरी तरह खत्म नहीं हुआ है, जिसने $ को मजबूत किया था।

FXStreet का अनुमान है कि आने वाला साल बदलाव का फेज रहेगा, कोई बड़ा बदलाव नहीं आएगा।

USD के लिए बदलाव का साल

2026 के लिए बेस केस ये है कि $ में हल्की नरमी दिख सकती है, जहां हाई-बेटा और अंडरवैल्यूड करेंसी मुख्य भूमिका निभाएंगी क्योंकि इंटरेस्ट-रेट डिफरेंशियल्स कम होंगे और ग्लोबल ग्रोथ अब कम असमैट्रिक रहेगी।

Fed से उम्मीद है कि वह पॉलिसी को बहुत सावधानी से धीरे-धीरे आसान बनाएगा, लेकिन तेज़ी से रेट कट्स करने की संभावना बेहद कम है। सर्विस सेक्टर में लगातार बनी मंदी, मजबूत लेबर मार्केट और एक्सपैंशनरी फिस्कल पॉलिसी ये दिखाती है कि US मनेटरी पॉलिसी में जल्दी से कोई बदलाव मुश्किल है।

FX मार्केट में, इसका मतलब है कि अभी चुनिंदा मौकों में अवसर हैं, लेकिन $ में कोई बड़ा गिरावट वाला बियर मार्केट नहीं दिख रहा।

नजदीकी भविष्य में, US में फिर से फिस्कल ब्रिंकमैनशिप (शटडाउन की आशंका) जैसी रिस्क बढ़ सकती है, जिससे $ में वॉलेटिलिटी और डिफेंसिव डिमांड आ सकती है, लेकिन इससे $ की लॉन्ग-टर्म ट्रेंड में बड़ा बदलाव नहीं होगा।

आगे देखें तो, Fed Chair Jerome Powell का मई में खत्म हो रहा कार्यकाल अनिश्चितता को बढ़ा सकता है, क्योंकि मार्केट्स देख रही हैं कि लीडरशिप चेंज के बाद Fed की पॉलिसी और डोविश हो सकती है।

कुल मिलाकर, यह साल $ की डॉमिनेंस के पूरी तरह खत्म होने का नहीं है, बल्कि ऐसे दौर का है जिसमें USD उतना अजेय (अरेसिस्टिबल) नहीं होगा, लेकिन इम्पोर्टेंस में कमी नहीं आएगी।

2025 में US Dollar: तेज़ी से थकान तक?

पिछला साल किसी एक झटके से नहीं, बल्कि कई लगातार आई घटनाओं से खास था, जिन्होंने हर बार US $ की मजबूती को टेस्ट किया और आखिर में फिर से उसकी मजबूती को साबित किया।

शुरुआत में माना गया था कि US की ग्रोथ स्लो होगी और Fed जल्दी ही इजी पॉलिसी की तरफ जाएगा।

लेकिन ये अनुमान गलत साबित हुआ, क्योंकि US इकोनॉमी अपेक्षा से कहीं ज्यादा मजबूत रही। इकोनॉमिक एक्टिविटी बनी रही, महंगाई धीरे-धीरे कम हुई, और लेबर मार्केट इतना मजबूत बना रहा कि Fed को सावधान रहना पड़ा।

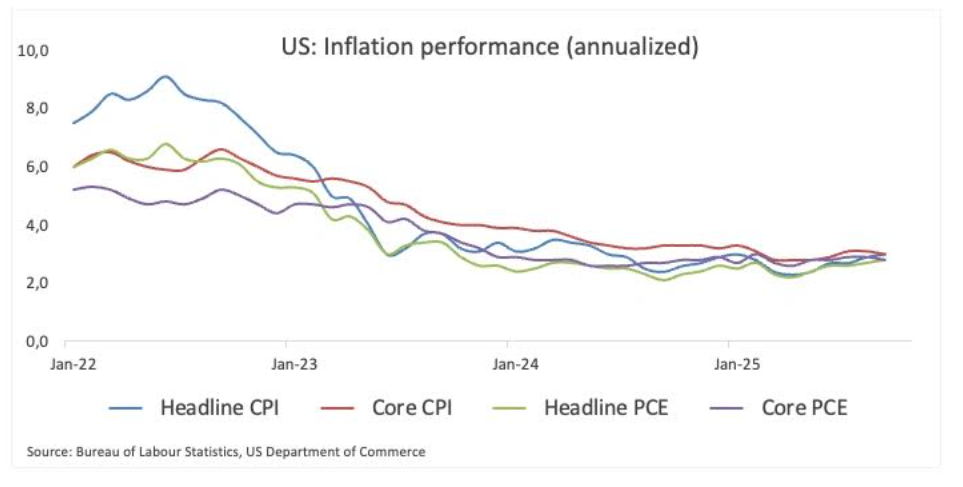

मंदी दूसरी बार बार उभरने वाली समस्या बन गई है। हेडलाइन दबाव कम हुआ है, लेकिन खासकर सर्विसेज में इसमें लगातार सुधार नहीं हुआ।

हर बार जब उम्मीद से ज्यादा तेजी दिखी, तो फिर यह चर्चा शुरू हो गई कि पॉलिसी को कितना सख्त रखने की जरूरत है। हर बार नतीजा एक जैसा रहा – $ मजबूत हुआ और एक बार फिर याद दिलाया गया कि डिसइंफ्लेशन की प्रक्रिया अभी पूरी नहीं हुई है।

जियोपॉलिटिक्स हमेशा बैकग्राउंड में बनी रही। मिडल ईस्ट में तनाव, Ukraine में युद्ध, और US-China की कमजोर रिश्ते – खासकर ट्रेड के मामले में – मार्केट्स को बार-बार परेशान करते रहे।

US के बाहर, हालात कुछ खास चैलेंज नहीं कर सके: यूरोप जरा भी मजबूत मोमेंटम नहीं बना पाया, China की रिकवरी पर भी पूरी तरह भरोसा नहीं हुआ, और बाकी देशों की कमजोर ग्रोथ ने लंबे समय तक $ में कमजोरी की गुंजाइश कम कर दी।

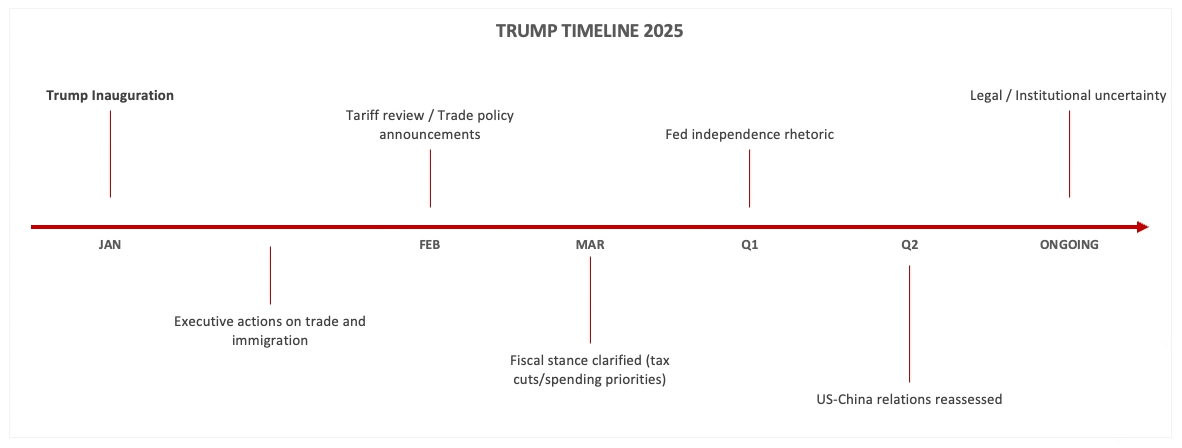

और फिर है Trump फैक्टर: राजनीति ने $ को सीधी दिशा देने के बजाय बार-बार वोलटिलिटी पैदा की है।

नीचे दिए गए टाइमलाइन में दिखता है कि जब भी पॉलिसी या जियोपॉलिटिक्स का अनिश्चित माहौल बना, उस वक्त करेंसी को अपने सेफ-हेवन रोल का फायदा मिला।

2026 में आगे बढ़ते हुए, यह पैटर्न बदलने की संभावना कम है। Trump की प्रेसिडेंसी ट्रेड, फिस्कल पॉलिसी या संस्थानों के इर्द-गिर्द अचानक अनिश्चितता के दौर से FX मार्केट को प्रभावित करेगी, न कि किसी प्रिडिक्टेबल पॉलिसी के जरिए।

Federal Reserve की पॉलिसी: सतर्क ढील, बड़ा बदलाव नहीं

Fed की पॉलिसी US $ के आउटलुक के लिए सबसे अहम एंकर बनी हुई है। मार्केट्स को अब भरोसा है कि पॉलिसी रेट का पीक गुजर चुका है।

फिर भी, रेट में कटौती की रफ्तार और उसकी गहराई को लेकर उम्मीदें अब भी बदलती रहती हैं और कुछ हद तक जरूरत से ज्यादा पॉजिटिव हैं।

मंदी साफ तौर पर कम हुई है, लेकिन डिसइंफ्लेशन का आखिरी पड़ाव अब भी चुनौती बना हुआ है, क्योंकि हेडलाइन और कोर Consumer Price Index (CPI) ग्रोथ अभी भी बैंक के 2.0% टार्गेट से ऊपर चल रही है।

सर्विसेज इंफ्लेशन लगातार ऊंचा है, वेतन वृद्धि धीरे-धीरे ठंडी पड़ रही है और फाइनेंशियल कंडीशंस काफी सरल हुई हैं। जॉब मार्केट भी अब ओवरहीट नहीं है, लेकिन ऐतिहासिक पैमाने पर अब भी मजबूत है।

ऐसे माहौल में, Fed संभवतः रेट्स में कटौती धीरे-धीरे और शर्तों के साथ करेगा, न कि आक्रामक ईजिंग साइकल शुरू करेगा।

FX के नजरिए से देखें तो यह अहम है, क्योंकि रेट डिफरेंशियल्स उतनी तेजी से नहीं घटेंगे, जितना मार्केट्स अब मान रहे हैं।

इसका मतलब ये है कि Fed की कटौती से $ में कमजोरी धीरे-धीरे और कंट्रोल्ड होगी, न कि अचानक।

Fiscal Dynamics और राजनीतिक चक्र

US की फिस्कल पॉलिसी Dollar आउटलुक के लिए अब भी एक जानी-पहचानी चुनौती बनी हुई है। बड़े घाटे, बढ़ती कर्ज़ जारी करना और बेहद बंटा हुआ राजनीतिक माहौल अब केवल साइकिल के अस्थायी हिस्से नहीं हैं, बल्कि ये अब इस सिस्टम का हिस्सा बन चुके हैं।

यहां एक स्पष्ट तनाव देखने को मिलता है।

एक ओर जहां, विस्तारित फिस्कल पॉलिसी ग्रोथ को सपोर्ट करती है, किसी भी असली मंदी को टालती है, और US के बेहतर प्रदर्शन को मजबूत करके Dollar को भी अप्रत्यक्ष रूप से मजबूत करती है।

दूसरी ओर, Treasury की लगातार बढ़ती जारी करने की वजह से कर्ज़ की स्थिरता पर सवाल उठता है और यह चिंता बनी रहती है कि ग्लोबल इन्वेस्टर्स कब तक बढ़ती हुई सप्लाई को खरीदते रहेंगे।

अभी तक मार्केट्स ने “ट्विन डेफिसिट्स” को लेकर काफी रिलैक्स्ड नजर आई है। US एसेट्स की डिमांड अभी भी स्ट्रॉन्ग है, क्योंकि वहां liquidity, यील्ड और बड़े लेवल पर कोई भरोसेमंद विकल्प नहीं है।

पॉलिटिक्स, अनिश्चितता की एक और लेयर जोड़ती है।

इलेक्शन ईयर – जिसमें 2026 में नवंबर में मिडटर्म्स होंगी – आम तौर पर रिस्क प्रीमियम बढ़ा देता है और FX मार्केट्स में शॉर्ट-टर्म वोलैटिलिटी लाता है।

हाल का गवर्नमेंट शटडाउन इसका बड़ा उदाहरण है: 43 दिन बाद यूएस सरकार ने भले ही काम फिर शुरू कर दिया हो लेकिन असली मुद्दा अब भी अटका हुआ है।

कानून बनाने वालों ने अब अगली फंडिंग की डेडलाइन 30 जनवरी कर दी है, जिससे एक और टकराव का रिस्क अभी खत्म नहीं हुआ है।

Valuation और Positioning: भीड़ है, पर सिस्टम टूटा नहीं

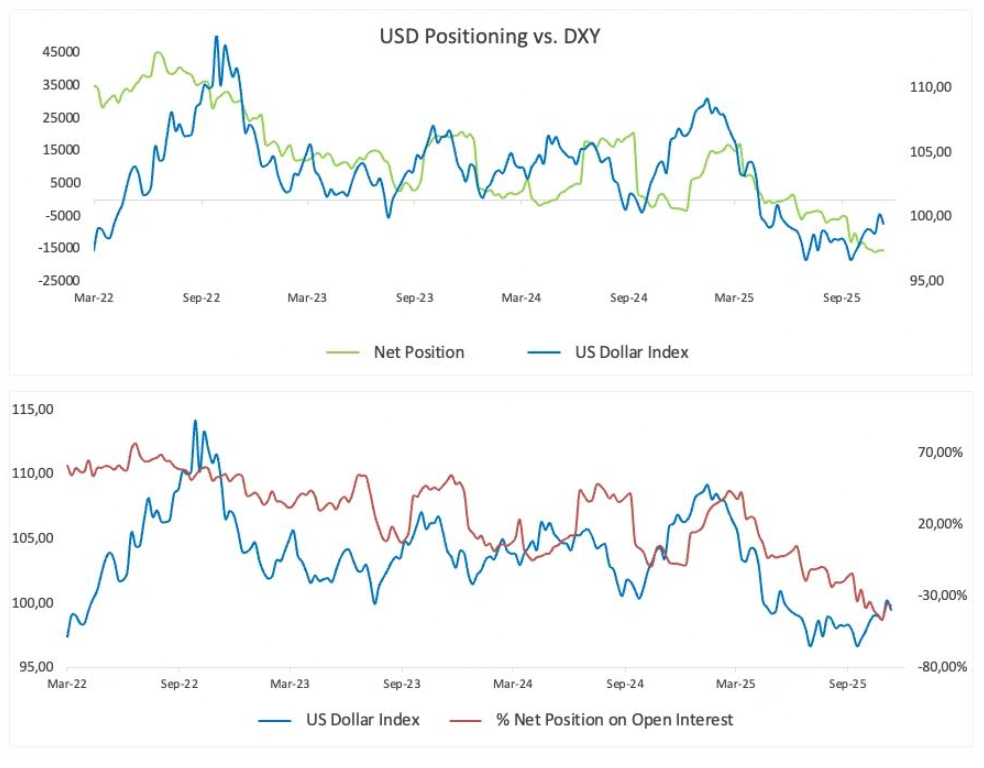

वैल्यूएशन के लिहाज से देखें तो US Dollar अब न सस्ता है, न ही बहुत ज्यादा महंगा। केवल वैल्यूएशन ही Dollar साइकिल में बड़े टर्निंग प्वॉइंट्स का भरोसेमंद ट्रिगर नहीं होता।

पोजिशनिंग ज्यादा दिलचस्प कहानी बताती है: स्पेकुलेटिव पोजिशनिंग में बड़ा बदलाव आया है, और USD नेट शॉर्ट्स अभी मल्टी-ईयर हाई पर हैं। मतलब, मार्केट का एक बड़ा हिस्सा पहले ही Dollar में और कमजोरी के लिए पोजिशन ले चुका है।

ऐसा होने से बियरिश केस खत्म नहीं हो जाता, लेकिन रिस्क प्रोफाइल बदल जाता है। पोजिशनिंग साइडेड होने की वजह से अब USD में लगातार गिरावट के लिए मार्केट को और बड़ा झटका चाहिए, वहीं शॉर्ट-कवरिंग रैलीज की संभावना बढ़ जाती है।

ये खासकर उस माहौल में मायने रखता है, जहां अभी भी पॉलिसी सरप्राइज़ और जियोपॉलिटिकल तनाव का असर बना हुआ है।

अंत में, एक अपेक्षाकृत ऊंची वैल्यूएशन और भारी शॉर्ट पोजिशनिंग एक साफ Dollar बियर मार्केट की बजाय उतार-चढ़ाव वाले माहौल की तरफ इशारा करते हैं, जिसमें कमजोरी के पीरियड्स के बीच में एकदम तेज़ और कभी-कभी अनकंफर्टेबल काउंटर-ट्रेंड मूव्स आते रहेंगे।

Geopolitics और Safe-Haven dynamics

जियोपॉलिटिक्स Dollar के लिए कम चर्चा, लेकिन भरोसेमंद सपोर्ट का सोर्स बना हुआ है।

एक बड़े जियोपॉलिटिकल झटके के बजाय, मार्केट्स लगातार टेल रिस्क के बढ़ने का सामना कर रहे हैं।

मिडिल ईस्ट में तनाव अभी भी बना हुआ है, यूक्रेन में जंग के कारण यूरोप पर असर पड़ रहा है, और US-China के रिश्ते बहुत नाजुक हैं। ग्लोबल ट्रेड रूट्स में रुकावटें और स्ट्रैटजिक कॉम्पिटिशन पर नया फोकस भी जुड़ गया है, जिससे अनिश्चितता का लेवल लगातार ऊंचा बना हुआ है।

इसका मतलब यह नहीं है कि $ हमेशा मजबूत रहेगा। लेकिन इन सभी रिस्क्स के कारण एक पैटर्न दिखता है: जब अनिश्चितता बढ़ती है और लिक्विडिटी की डिमांड अचानक बढ़ती है, उस समय USD सेफ-हेवन फ्लो के कारण बाकी सभी की तुलना में ज़्यादा फायदा उठाता है।

बड़े करेंसी पेयर का आउटलुक

● EUR/USD: जब साइक्लिकल कंडीशन बेहतर होंगी और एनर्जी से जुड़ी चिंताएं कम होंगी, तो Euro (EUR) को कुछ सपोर्ट मिल सकता है। लेकिन, यूरोप के गहरे स्ट्रक्चरल चैलेंज खत्म नहीं हुए हैं। वीक ट्रेंड ग्रोथ, सीमित फिस्कल फ्लेक्सिबिलिटी और European Central Bank (ECB) के Fed से पहले ईज़ करना – ये सभी ऊपर जाने की संभावना को सीमित करते हैं।

● USD/JPY: जापान की अल्ट्रा-लूज पॉलिसी से धीरे-धीरे बाहर निकलना Japanese Yen (JPY) की थोड़ी मदद कर सकता है, लेकिन US के मुकाबले यील्ड गैप अभी भी बहुत बड़ा है, और ऑफिशियल इंटरवेंशन का रिस्क हमेशा बना रहता है। यहां काफी वॉलेटिलिटी, दोतरफा रिस्क और शार्प टैक्टिकल मूव्स देखने को मिल सकते हैं, न कि कोई स्मूथ और लंबे समय तक चलने वाला ट्रेंड।

● GBP/USD: Pound Sterling (GBP) को अभी भी मुश्किल हालात का सामना करना पड़ रहा है। ट्रेंड ग्रोथ कमज़ोर है, फिस्कल हेडरूम सीमित है, और पॉलिटिक्स भी अनिश्चितता का एक सोर्स है। वैल्यूएशन से थोड़ी राहत मिलती है, लेकिन UK के पास अभी भी कोई क्लियर साइक्लिकल टेलविंड नहीं है।

● USD/CNY: चीन की पॉलिसी का फोकस अब भी स्टेबिलिटी पर है, री-इन्फ्लेशन पर नहीं। Renminbi (CNY) पर डिप्रीसिएशन प्रेशर अभी भी मौजूद है, लेकिन अथॉरिटीज़ तेज या अव्यवस्थित मूव्स सहन नहीं करेंगी। ये एप्रोच USD की ब्रॉडर स्ट्रेंथ को एशिया में फैलने से रोकती है, लेकिन चाइना की साइकिल से जुड़े उभरते बाजारों की करेंसीज की लिमिटेड अपसाइड भी तय करती है।

● Commodity FX: Australian Dollar (AUD), Canadian Dollar (CAD), और Norwegian Krone (NOK) जैसे कॉमोडिटी FX को रिस्क सेंटिमेंट सुधरने और कॉमोडिटी प्राइस के स्टेबल रहने से फायदा मिल सकता है। फिर भी, ये गेन अनईवन होंगे और चाइना के डेटा के प्रति बहुत सेंसेटिव रहेंगे।

2026 के लिए संभावनाएं और जोखिम

मेन बेस केस (60% संभावना) में, $ धीरे-धीरे अपनी ग्राउंड खोता है क्योंकि इंटरेस्ट रेट डिफरेंशियल्स कम होते हैं और ग्लोबल ग्रोथ ज़्यादा बैलेंस्ड हो जाती है। यहां तेज रिवर्सल के बजाय धीमी एडजस्टमेंट होती है।

अगर USD के लिए ज्यादा बुलिश सीनैरियो हुआ (करीब 25%), तो इसके पीछे वही कारण होंगे: मंदी उम्मीद से ज़्यादा टफ हो, Fed रेट कट्स आगे टल जाएं (या बिल्कुल ना हों), या कोई बड़ा जियोपॉलिटिकल शॉक आ जाए जिससे सेफ्टी और लिक्विडिटी की डिमांड फिर बढ़ जाए।

Dollar के लिए बियरिश सीनैरियो की संभावना कम (लगभग 15%) है। इसके लिए ग्लोबल ग्रोथ में क्लीन रिकवरी और Fed की ओर से ज़्यादा तेज़ ईज़िंग साइकिल चाहिए, जिससे $ की यील्ड एडवांटेज में वाकई गिरावट आए।

एक और अनिश्चितता Fed के आसपास भी है। Chief Powell का टर्म मई में खत्म हो रहा है, इसलिए मार्केट्स में असली बदलाव से काफी पहले ही ये चर्चा शुरू हो जाएगी कि अगला कौन होगा।

ऐसा माना जा रहा है कि अगर उत्तराधिकारी और भी ज्यादा डोविश (dovish) हुआ तो इससे $ पर धीरे-धीरे दबाव आ सकता है। इससे US रियल यील्ड सपोर्ट पर भरोसा कम हो सकता है। मौजूदा आउटलुक की तरह ही, इसका असर सीधा और एक दिशा में नहीं होगा, बल्कि समय के साथ-साथ और अलग-अलग सेक्टर में नजर आ सकता है।

कुल मिलाकर, रिस्क अभी भी $ की अस्थायी मजबूती की तरफ झुके हैं, भले ही लॉन्ग-टर्म में इसकी दिशा धीमे-धीमे नीचे की ओर जाती दिखाई दे।

US Dollar की टेक्निकल एनालिसिस

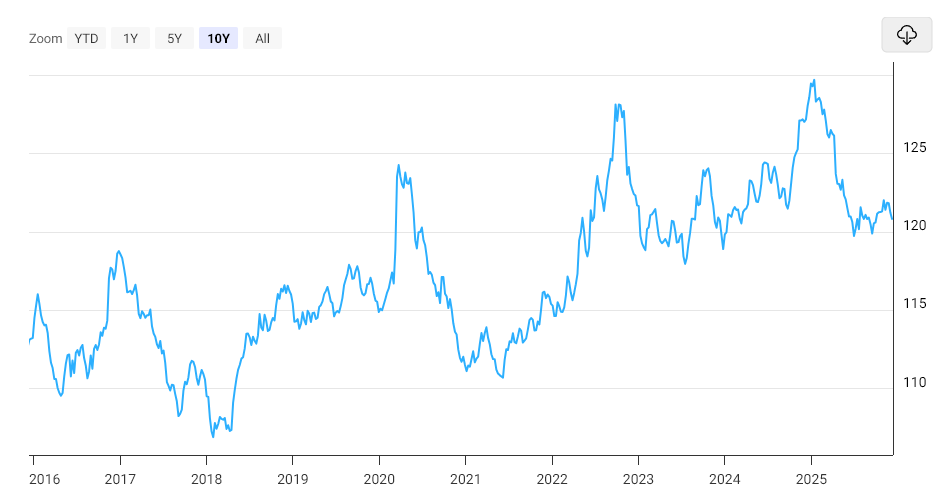

टेक्निकल नजरिए से देखें तो $ की हालिया गिरावट अभी भी पूरे रेंज में एक विराम जैसी ही लगती है, न कि किसी मजबूत ट्रेंड रिवर्सल की शुरुआत। खासकर अगर US Dollar Index से देखें तो।

अगर साप्ताहिक और मासिक चार्ट देखें तो तस्वीर और साफ नजर आती है: DXY अभी भी अपने प्री-पैनडेमिक लेवल से काफी ऊपर है, और हर बार जब सिस्टम में स्ट्रेस आते हैं, तो खरीददार सामने आ जाते हैं।

डाउनसाइड में सबसे महत्वपूर्ण स्तर 96.30 के आसपास है, जो लगभग तीन साल का न्यूनतम स्तर है। अगर इस जोन के नीचे क्लीन ब्रेक मिलता है तो लॉन्ग-टर्म 200-मंथ मूविंग एवरेज 92.00 से थोड़ा ऊपर फिर एक्टिव हो जाता है।

इसके नीचे, सब-90.00 का एरिया है, जो आखिरी बार 2021 के निम्नतम लेवल पर टेस्ट हुआ था; यह अगली मेजर सपोर्ट लाइन होगी।

टॉपसाइड पर, 103.40 के आसपास 100-वीक मूविंग एवरेज पहला बड़ा रेसिस्टेंस है। अगर $ इस लेवल को पार करता है तो

110.00 के एरिया तक रास्ता खुल जाता है, जो जनवरी 2025 की शुरुआत में आखिरी बार पहुंचा था। अगर यह भी ब्रेक हो गया, तो पोस्ट-पैनडेमिक पीक 114.80 तक भी नजर आ सकती है, जो लेट 2022 में बनी थी।

कुल मिलाकर, टेक्निकल सीन ब्रॉडर मैक्रो स्टोरी से मेल खाता है। डाउनसाइड के लिए रूम है, लेकिन यह सफर आसान और बिना मुकाबले के नहीं होने वाला।

असल में, टेक्निकल्स यह दिखाते हैं कि DXY एक रेंज में बंधा हुआ है, और सेंटिमेंट में होने वाले बदलावों पर ध्यान दे रहा है। साथ ही इसमें अचानक काउंटर-मूव्स आ सकते हैं, सीधी और एक दिशा में गिरावट के बजाय।

निष्कर्ष: पीक खत्म, विशेषाधिकार बरकरार

आने वाला साल शायद ही $ की ग्लोबल फाइनेंसियल सिस्टम में केंद्रीय भूमिका का अंत लाएगा।

बल्कि यह उस स्पेशल फेज का अंत है, जिसमें ग्रोथ, पॉलिसी और जियोपॉलिटिक्स पूरी तरह $ के फेवर में रही।

जैसे-जैसे ये फैक्टर्स धीरे-धीरे बैलेंस होते हैं, ग्रीनबैक थोड़ी ऊंचाई जरूर खोएगा, लेकिन इसकी अहमियत कम नहीं होगी। इन्वेस्टर्स और पॉलिसीमेकर्स दोनों के लिए चुनौती यह रहेगी कि वे साइक्लिकल पुलबैक और स्ट्रक्चरल टर्निंग पॉइंट्स के बीच फर्क कर पाएँ।

पहला विकल्प दूसरे की तुलना में कहीं ज्यादा संभव है।